کندل دوجی Doji چیست؟! – شناسایی سیگنالهای تغییر روند و بلاتکلیفی در بازار

کندل دوجی Doji – در دنیای تحلیل تکنیکال، الگوهای شمعی یا کندل استیکها ابزاری حیاتی برای تفسیر و پیشبینی حرکات قیمت محسوب میشوند. یکی از الگوهای برجسته در این زمینه، کندل دوجی است. این الگو با ویژگیهای خاص خود، نشاندهنده تعادل و ناپایداری در بازار است و میتواند به معاملهگران سیگنالهایی در مورد تغییرات احتمالی در روند قیمتها ارائه دهد. در این مقاله، به بررسی کامل کندل دوجی، انواع آن و نحوه استفاده از این الگو در معاملات میپردازیم.

کندل دوجی چیست؟

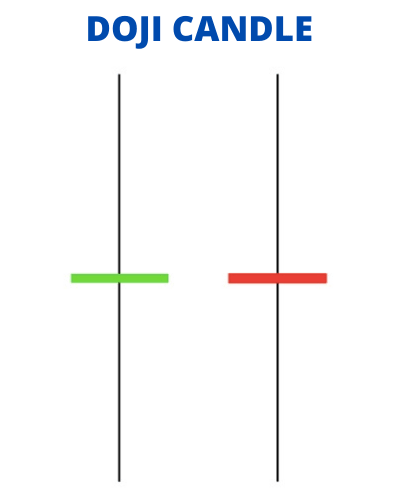

کندل دوجی یکی از الگوهای مهم در تحلیل تکنیکال است که نمایانگر عدم تصمیمگیری بازار و تساوی تقریبی بین نیروهای خرید و فروش میباشد. به بیان ساده، در این حالت، خریداران و فروشندگان در یک بازه زمانی مشخص به توازن میرسند و هیچیک بر دیگری غلبه نمیکند. این الگو معمولاً به شکل یک صلیب یا علامت بهعلاوه (+) ظاهر میشود و بدنه آن بهقدری کوچک است که قیمت باز و بسته شدن تقریباً برابرند.

چه زمانی کندل دوجی شکل میگیرد؟

کندل دوجی زمانی شکل میگیرد که قیمت باز و بسته شدن یک دوره معاملاتی تقریباً برابر باشد. این حالت بهطور معمول در شرایطی که بازار در حال تصمیمگیری است یا در وضعیت عدم اطمینان قرار دارد، اتفاق میافتد. این الگو میتواند در هر زمانی از نمودار دیده شود، اما در زمانهای خاصی بیشتر مورد توجه قرار میگیرد:

- در پایان یک روند صعودی یا نزولی قوی: اگر کندل دوجی پس از یک روند قوی ظاهر شود، ممکن است نشاندهنده کاهش قدرت روند فعلی و احتمال تغییر جهت باشد.

- در نزدیکی سطوح حمایت و مقاومت: تشکیل کندل دوجی در این نواحی میتواند علامت تردید بازار در واکنش به این سطوح باشد.

- در زمانهای با نوسانات کم: در دورههایی که نوسانات بازار پایین است، احتمال شکلگیری کندل دوجی افزایش مییابد.

- در زمان انتشار اخبار یا رویدادهای مهم: این الگو ممکن است نشاندهنده عدم واکنش قاطع بازار به اخبار باشد.

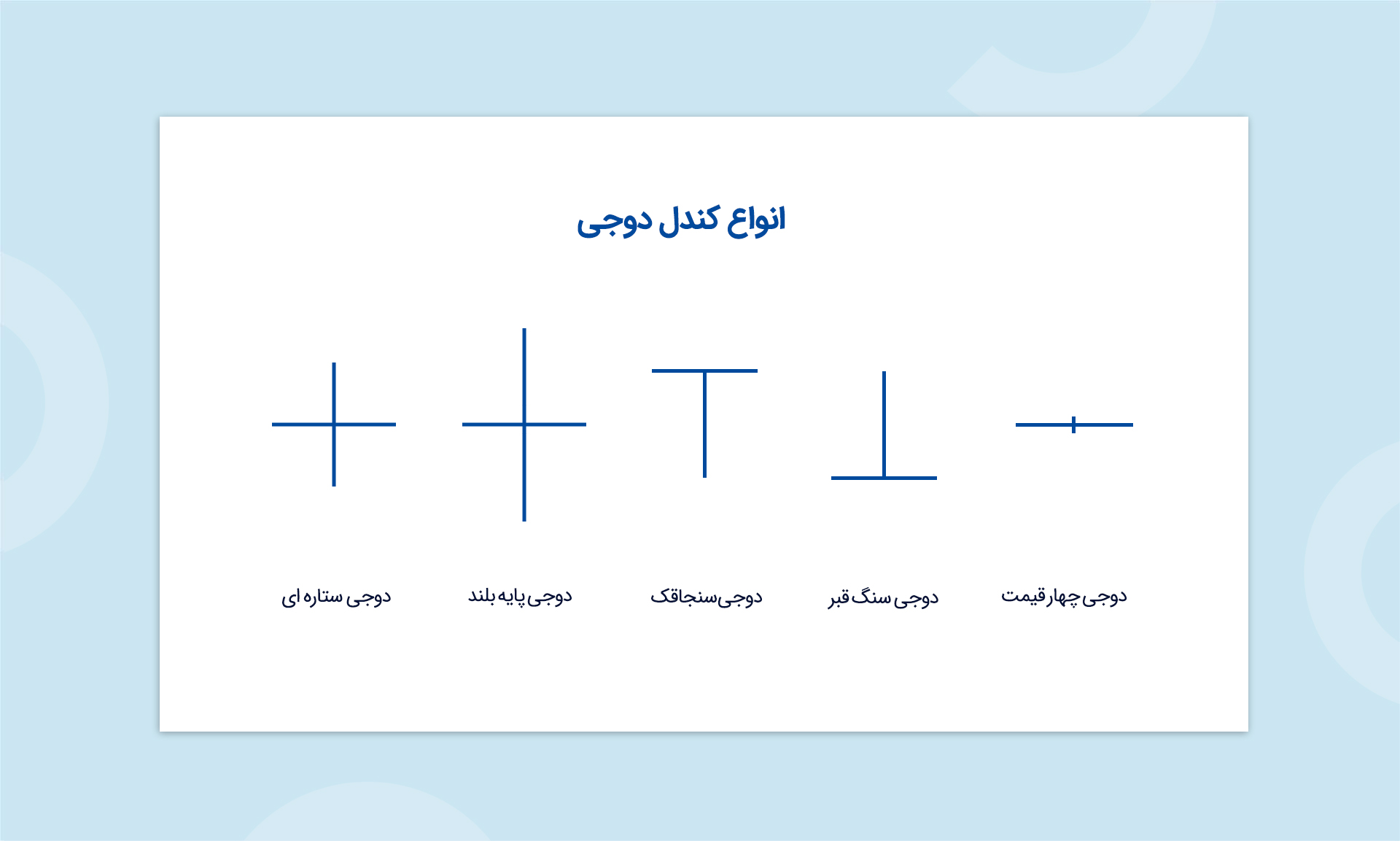

انواع کندل دوجی

کندل دوجی به انواع مختلفی تقسیم میشود که هر کدام معنای خاص خود را دارند. در ادامه، به بررسی انواع مختلف کندل دوجی و رفتار آنها در بازار میپردازیم.

۱- کندل دوجی استاندارد (Doji Star)

این نوع کندل به دلیل شباهت به صلیب یا علامت + بهعنوان دوجی ستارهای شناخته میشود. ویژگیهای آن شامل:

- بدنه بسیار کوچک یا بدون بدنه: قیمت باز و بسته شدن تقریباً در یک سطح قرار دارند.

- سایههای کوتاه تا متوسط: ممکن است سایههای بلندی داشته باشد، اما معمولاً کوتاه هستند.

کاربرد:

- نشاندهنده بلاتکلیفی: این کندل تعادل نسبی بین خریداران و فروشندگان را نشان میدهد.

- سیگنال بازگشت: ممکن است پس از یک روند صعودی یا نزولی قوی ظاهر شود و نشاندهنده احتمال تغییر روند باشد.

۲- کندل دوجی پایه بلند (Long-Legged Doji)

این نوع کندل با سایههای بلند و بدنه کوچک یا بدون بدنه مشخص میشود.

ویژگیها:

- سایههای بلند: نشاندهنده نوسانات شدید در قیمت.

- بدنه کوچک: قیمت باز و بسته شدن تقریباً برابر است.

کاربرد:

- سیگنال بازگشت: ممکن است در انتهای یک روند صعودی یا نزولی ظاهر شود و نشاندهنده تغییر جهت قیمت باشد.

۳- کندل دوجی سنگ قبر (Gravestone Doji)

این الگو بهطور معمول به عنوان نشانهای از بازگشت روند نزولی شناخته میشود.

ویژگیها:

- بدنه کوچک: قیمت باز و بسته شدن در پایینترین نقطه کندل قرار دارد.

- سایه بالای بلند: نشاندهنده افزایش قابل توجه قیمت در طول دوره.

کاربرد:

- نشاندهنده فشار فروش: نشاندهنده این است که خریداران کنترل را در دست داشتهاند اما فروشندگان قیمت را به نقطه شروع بازگرداندهاند.

۴- کندل دوجی سنجاقک (Dragonfly Doji)

این الگو زمانی شکل میگیرد که قیمت باز و بسته شدن در بالاترین نقطه یکسان باشد و سایه پایینی بلند باشد.

ویژگیها:

- بدنه کوچک: قیمت در بالاترین نقطه قرار دارد.

- سایه پایین بلند: نشاندهنده کاهش قیمت و بازگشت به سطح اولیه.

کاربرد:

- نشاندهنده فشار خرید: نشاندهنده این است که فروشندگان کنترل را در دست داشتهاند اما خریداران توانستهاند قیمت را به سطح اولیه بازگردانند.

۵- کندل دوجی ۴ قیمت (4 Price Doji)

این الگو بهندرت تشکیل میشود و نشاندهنده تعادل کامل بین عرضه و تقاضا است.

ویژگیها:

- بدنه کوچک یا بدون بدنه: قیمت باز و بسته شدن یکسان هستند.

- بدون سایه: هیچ سایهای در این کندل وجود ندارد.

معنی و کاربرد کندل دوجی ۴ قیمت

نشاندهنده تعادل کامل: کندل دوجی نشاندهنده تعادل بین خریداران و فروشندگان است و بیانگر این است که در طول دوره زمانی مشخص، هیچ تغییر قیمتی رخ نداده است.

نشاندهنده بلاتکلیفی شدید: ظهور این الگو در نمودار به معنای بلاتکلیفی در بازار است. به این معنی که نه خریداران و نه فروشندگان، موفق به کنترل بازار نشدهاند.

چگونه با کندل دوجی معامله کنیم؟

کندل دوجی نشانهای از بلاتکلیفی در بازار است و بسته به شرایط، میتواند نشاندهنده تغییر جهت یا ادامه روند موجود باشد. معامله با کندل دوجی به تنهایی چندان عاقلانه نیست و باید از آن برای تأیید استراتژی معاملاتی خود استفاده کنید. مراحل کلیدی برای معامله با استفاده از الگوهای کندل دوجی عبارتند از:

۱. شناسایی نوع کندل

قبل از شروع به معامله، باید نوع کندل دوجی را شناسایی کنید زیرا هر نوع، اطلاعات خاصی را درباره بازار ارائه میدهد:

- دوجی استاندارد: نشاندهنده بلاتکلیفی در بازار.

- دوجی سنگ قبر: سیگنال احتمالی تغییر روند از صعودی به نزولی.

- دوجی سنجاقک: سیگنال احتمالی تغییر روند از نزولی به صعودی.

- دوجی پایه بلند: نشاندهنده نوسانات شدید و بلاتکلیفی.

۲. به دنبال شواهد بیشتر باشید

پس از شناسایی الگو، گام بعدی جستجوی شواهد بیشتر برای تصمیمگیری درباره اهمیت آن است. بهعنوان مثال، یک الگوی دوجی که پس از یک روند صعودی طولانی ظاهر میشود، ممکن است نشاندهنده تغییر روند باشد. در حالی که الگویی که در میانه یک بازار نوسانی ظاهر میشود، ممکن است چندان مهم نباشد.

برای تأیید سیگنالهای دوجی، میتوانید از ابزارهای تحلیل تکنیکال دیگری مانند:

- اندیکاتور میانگین متحرک: بررسی تقاطع میانگینها برای تأیید تغییرات روند.

- اندیکاتور RSI: بررسی وضعیت اشباع خرید یا فروش.

- اندیکاتور MACD: بررسی تقاطع خط سیگنال و هیستوگرام برای تأیید روند.

- سطوح حمایت و مقاومت: بررسی وضعیت دوجی در نزدیکی سطوح حمایت یا مقاومت مهم برای تأیید سیگنال.

۳. برنامهریزی معاملات

پس از شناسایی و تأیید الگوی دوجی، زمان برنامهریزی برای معامله فرا میرسد. در این مرحله، با توجه به تحلیلهای خود وارد یک موقعیت خرید یا فروش میشوید. تعیین حد ضرر و استفاده از استراتژیهای معاملاتی دیگر برای مدیریت ریسک و حداکثر کردن سود از اهمیت ویژهای برخوردار است.

در نهایت، به یاد داشته باشید که کندلها فقط یک راهنما هستند، نه یک دستورالعمل قطعی! بنابراین، تصمیمات معاملاتی خود را با دقت و وسواس اتخاذ کنید و حتماً از روشهای مدیریت ریسک استفاده نمایید.

مزایا و معایب کندل دوجی

کندل دوجی میتواند ابزار مفیدی برای تحلیلگران تکنیکال باشد، بهویژه زمانی که با سایر الگوها و شاخصهای تکنیکال ترکیب شود. اما به دلیل بلاتکلیفی ذاتی و نیاز به تأیید بیشتر، باید با احتیاط از آن استفاده کرد و به مدیریت ریسک توجه داشت.

مزایای کندل دوجی

- نشاندهنده بلاتکلیفی بازار: این الگوها نشاندهنده تعادل بین عرضه و تقاضا هستند و به معاملهگران کمک میکنند نقاط بازگشت روند را شناسایی کنند.

- سیگنال بازگشت روند: ظهور دوجی پس از یک روند قوی ممکن است نشاندهنده تضعیف روند فعلی و احتمال بازگشت باشد. این امر میتواند به معاملهگران در تصمیمگیری برای ورود یا خروج کمک کند.

- تأیید با الگوهای دیگر: این کندلها میتوانند با سایر الگوهای شمعی و شاخصهای تکنیکال ترکیب شوند تا سیگنالهای قویتری ارائه دهند.

- سهولت شناسایی: الگوی دوجی به دلیل شکل ساده و واضح خود به راحتی قابل شناسایی است و نیاز به تخصص خاصی ندارد.

معایب کندل دوجی

- بلاتکلیفی به عنوان یک ضعف: این الگوها نشاندهنده بلاتکلیفی هستند که میتواند به عنوان ضعف در تحلیل تلقی شود و منجر به تصمیمات ناپایدار شود.

- نیاز به تأیید بیشتر: این کندل به تنهایی سیگنال قوی برای ورود یا خروج از معاملات ارائه نمیدهد و نیاز به تأیید دارد. این ویژگی ممکن است باعث تأخیر در تصمیمگیریها شود.

- احتمال سیگنالهای نادرست: دوجیها گاهی اوقات میتوانند سیگنالهای نادرست ارائه دهند، بهویژه در بازارهای ناپایدار. این ویژگی ممکن است منجر به زیانهای مالی شود.

- وابستگی به موقعیت در روند: تأثیر و اهمیت کندل دوجی به موقعیت آن در روند بستگی دارد. در میانه روندهای قوی، این کندل معمولاً نشاندهنده توقف کوتاهمدت است و اهمیت کمتری دارد، اما در پایان روندهای قوی، دوجی میتواند به عنوان سیگنال هشداردهنده برای تغییر جهت عمل کند.

تفاوت بین کندل دوجی و کندل فرفره

بسیاری از افراد کندل دوجی و کندل فرفره (Spinning Top Candlestick) را اشتباه میگیرند. کندل فرفره در نگاه اول مشابه کندل دوجی به نظر میرسد، اما بدنه بزرگتری دارد.

در کندل دوجی، سایههای بالا و پایین میتوانند بلند یا کوتاه باشند، اما وجود بدنه کوچک یا نداشتن بدنه، ویژگی اصلی این الگوست. در حالی که در کندل فرفره، سایههای بالا و پایین بلندتر هستند و نشاندهنده نوسانات شدید قیمت در طول دوره زمانی است.

به طور کلی، کندل دوجی نمایانگر بلاتکلیفی و تعادل بین خریداران و فروشندگان است. قیمتها در طول دوره زمانی نوسان میکنند، اما در نهایت تقریباً در همان نقطهای که باز شدهاند، بسته میشوند. ظهور دوجی پس از یک روند قوی میتواند نشاندهنده ضعف در ادامه روند و احتمال بازگشت باشد.

در مقابل، کندل فرفره نیز نشاندهنده بلاتکلیفی است، اما نوسانات بیشتری در بازار وجود دارد. در این حالت، خریداران و فروشندگان به شدت در حال کشمکش هستند و هیچیک قادر به کنترل بازار نیستند. همچنین، ظهور کندل فرفره در میانه روند میتواند نشاندهنده تجمیع و استراحت بازار قبل از ادامه روند باشد.

سه کندل دوجی پشت سر هم (Triple Doji) به چه معنا است؟

وجود سه کندل دوجی پشت سر هم در نمودار قیمتی نشاندهنده تردید شدید و عدم تصمیمگیری بازار است. این وضعیت بیانگر برابری تقریبی بین نیروهای خرید و فروش و معمولاً به معنای احتمال تغییر جهت روند است. برای تفسیر دقیقتر این الگو، تحلیلگران از نشانههای مکمل مانند سطوح حمایتی و مقاومتی، شاخصهای تکنیکال مانند RSI و MACD و الگوهای مکمل دیگر استفاده میکنند تا به یک تصمیم معاملاتی معتبر دست یابند. مدیریت ریسک نیز در چنین شرایطی اهمیت بالایی دارد تا از زیانهای احتمالی جلوگیری شود.

این مقاله به بررسی الگوی کندل دوجی، بهویژه الگوی سه کندل دوجی متوالی، میپردازد و نقش آن در تحلیل تکنیکال بازارهای مالی را مورد بررسی قرار میدهد. کندل دوجی بهعنوان نشانهای از بلاتکلیفی و تعادل میان خریداران و فروشندگان، میتواند سیگنالهای مهمی برای تغییر روند ارائه دهد. وجود سه کندل دوجی پشت سر هم نشاندهنده تردید شدید در بازار و احتمال تغییر جهت روند است. در این مقاله، نحوه شناسایی انواع مختلف کندل دوجی و تفسیر آنها به همراه استفاده از ابزارهای تحلیل تکنیکال نظیر سطوح حمایت و مقاومت، اندیکاتورهای RSI و MACD و همچنین اهمیت مدیریت ریسک در این شرایط بررسی میشود. با ارائه مثالها و تحلیلهای دقیق، این مقاله به معاملهگران کمک میکند تا تصمیمات معاملاتی بهتری اتخاذ کنند و از فرصتهای موجود در بازار بهرهبرداری نمایند.

نظرات کاربران