الگوی هارامی در تحلیل تکنیکال – چگونه میتوان از آن استفاده کرد؟

الگوی هارامی در تحلیل تکنیکال – چگونه میتوان از آن استفاده کرد؟ | الگوهای کندل استیک از جمله ابزارهای کاربردی در تحلیل تکنیکال هستند که به معاملهگران کمک میکنند تا نقاط بازگشت و ادامه روند را شناسایی کنند. یکی از الگوهای پرکاربرد و معتبر در میان این الگوها، الگوی هارامی است. در این مقاله، به بررسی کامل این الگو، نحوه شناسایی و کاربرد آن در بازارهای مالی خواهیم پرداخت. همچنین، انواع مختلف این الگو را معرفی خواهیم کرد و به توضیح روشهای استفاده از آن در معاملات خواهیم پرداخت.

الگوی هارامی چیست؟

الگوی هارامی یک الگوی کندلی است که از دو کندل با ابعاد مختلف تشکیل شده است. در این الگو، یک کندل بزرگ و یک کندل کوچک وجود دارد که کندل کوچک (که به آن کندل “بچه” گفته میشود) در داخل بدنه کندل بزرگ (کندل “مادر”) قرار میگیرد. این الگو نشاندهنده تغییر یا توقف روند جاری است و میتواند به معاملهگران سیگنالهایی از ادامه یا معکوس شدن روند دهد.

چرا به این الگو “هارامی” میگویند؟

کلمه “هارامی” در زبان ژاپنی به معنی “باردار” است و اشاره به وضعیت کندلها دارد که یکی داخل دیگری قرار میگیرد. این ویژگی منحصر به فرد باعث میشود که الگوی هارامی یکی از پرکاربردترین الگوها در تحلیل تکنیکال باشد.

نحوه شناسایی الگوی هارامی

برای شناسایی صحیح الگوی هارامی، باید به چند ویژگی کلیدی توجه کنید:

- وجود دو کندل با ابعاد متفاوت: یکی از کندلها باید بزرگ و دیگری کوچک باشد.

- قرارگیری کندل بچه داخل بدنه کندل مادر: بدنه کندل کوچک باید بهطور کامل داخل بدنه کندل بزرگ قرار گیرد.

- رنگ متفاوت کندلها: رنگ کندلها باید با یکدیگر متفاوت باشد؛ مثلاً کندل مادر قرمز و کندل بچه سبز باشد یا بالعکس.

انواع الگوی هارامی

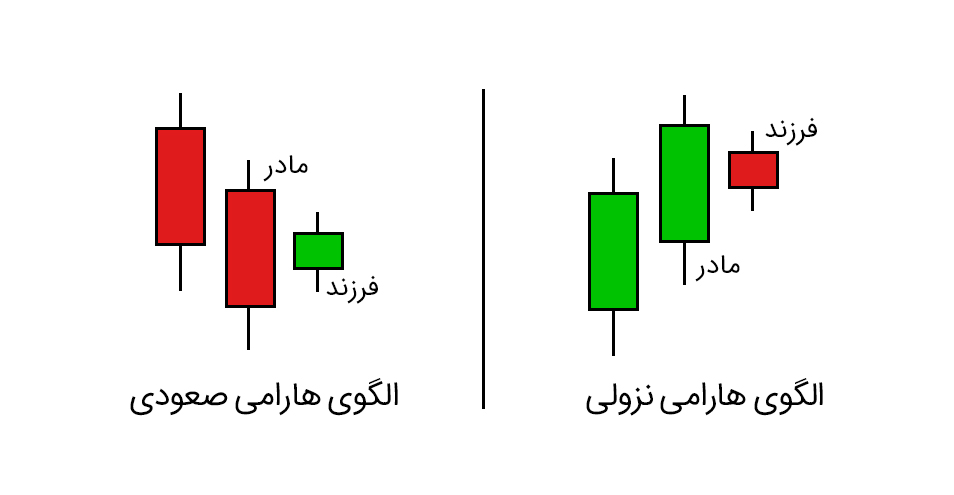

الگوی هارامی به دو نوع اصلی تقسیم میشود: الگوی هارامی صعودی و الگوی هارامی نزولی.

الگوی هارامی صعودی و نزولی از جمله الگوهای مهم و پرکاربرد در تحلیل تکنیکال هستند که بهویژه در پیشبینی تغییرات روند قیمت داراییها مورد استفاده قرار میگیرند. در ادامه، به تفصیل به بررسی این دو الگو میپردازیم و نکاتی که معاملهگران باید در استفاده از آنها در نظر داشته باشند، بررسی خواهیم کرد.

1. الگوی هارامی صعودی (Bullish Harami)

توضیحات و تعریف:

توضیحات و تعریف:

الگوی هارامی صعودی، بهویژه در انتهای روندهای نزولی و در نزدیکی کف قیمتها تشکیل میشود. این الگو از دو کندل تشکیل شده است که در آن، کندل اول (کندل مادر) معمولاً قرمز (نزولی) و کندل دوم (کندل بچه) سبز (صعودی) است. ویژگی این الگو این است که کندل بچه بهطور کامل داخل بدنه کندل مادر قرار میگیرد. به عبارت دیگر، کندل بچه کاملاً در محدوده بدن کندل مادر جا میگیرد، بدون اینکه هیچ بخشی از آن از بدنه کندل مادر بیرون بزند.

ویژگیهای الگوی هارامی صعودی:

- کندل اول: کندل بزرگ و نزولی (قرمز) که نشاندهنده ادامه روند نزولی است.

- کندل دوم: کندل کوچک و صعودی (سبز) که داخل بدن کندل اول قرار دارد.

- شکل ظاهری: کندل بچه باید بهطور کامل در داخل بدنه کندل مادر جا بگیرد، بهطوریکه هیچ بخشی از کندل دوم از بدنه کندل اول بیرون نزند.

تفسیر و سیگنالها:

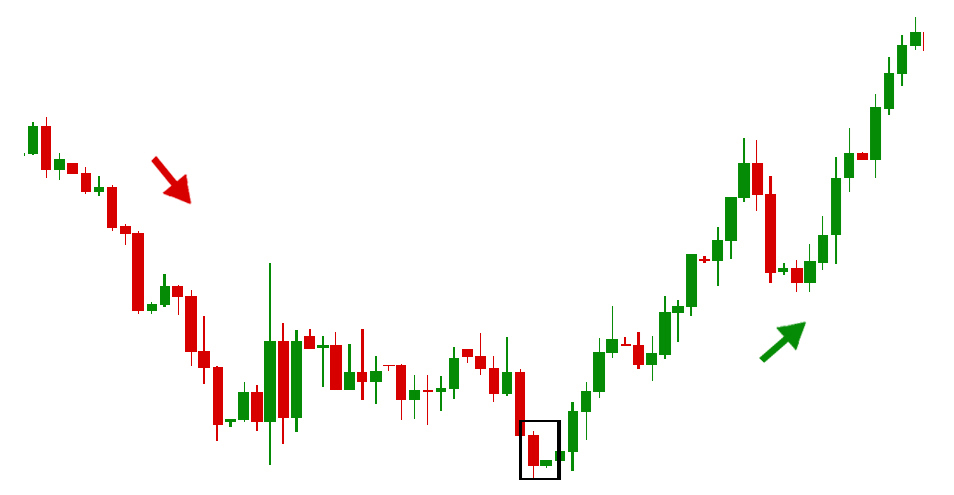

- پایان روند نزولی: بهطور معمول، این الگو در انتهای روندهای نزولی مشاهده میشود و نشاندهنده احتمال پایان روند نزولی و شروع یک روند صعودی است.

- سیگنال خرید: این الگو بهعنوان سیگنال خرید شناخته میشود، زیرا میتواند نشانهای از بازگشت قیمت و شروع یک روند صعودی باشد. زمانی که این الگو در کف قیمتها شکل میگیرد، تحلیلگران تکنیکال آن را بهعنوان سیگنال خرید در نظر میگیرند.

- قدرت معکوس شدن روند: هرچه ارتفاع کندل بچه بیشتر باشد، احتمال معکوس شدن روند و شروع روند صعودی قویتر خواهد بود. به عبارت دیگر، اگر کندل بچه ارتفاع بیشتری داشته باشد، این نشاندهنده افزایش قدرت حرکت صعودی و معکوس شدن روند نزولی است.

چگونگی استفاده از الگوی هارامی صعودی:

- جایگاه الگو: مهم است که این الگو در نقطه پایانی روند نزولی یا در کف قیمتی شکل بگیرد تا احتمال معکوس شدن روند افزایش یابد.

- ارتفاع کندل بچه: تحلیلگران باید به ارتفاع کندل بچه توجه داشته باشند. هرچقدر این ارتفاع بیشتر باشد، سیگنال معکوس شدن روند معتبرتر خواهد بود.

- حجم معاملات: همچنین، حجم معاملات نیز میتواند در تایید صحت این الگو موثر باشد. حجم بالای معاملات در هنگام تشکیل این الگو میتواند نشاندهنده قوی بودن سیگنال خرید باشد.

- تأییدیههای دیگر: تحلیلگران معمولاً برای تأیید این الگو از اندیکاتورهای دیگر مانند RSI، MACD و یا میانگینهای متحرک استفاده میکنند تا از صحت سیگنال مطمئن شوند.

2. الگوی هارامی نزولی (Bearish Harami)

توضیحات و تعریف:

الگوی هارامی نزولی بهعنوان معکوس الگوی هارامی صعودی شناخته میشود. در این الگو، کندل اول (کندل مادر) سبز (صعودی) است و کندل دوم (کندل بچه) قرمز (نزولی) است. این الگو در انتهای روندهای صعودی ظاهر میشود و نشاندهنده احتمال تغییر روند از صعودی به نزولی است. مانند الگوی هارامی صعودی، کندل بچه باید داخل بدن کندل مادر قرار بگیرد.

ویژگیهای الگوی هارامی نزولی:

- کندل اول: کندل بزرگ و صعودی (سبز) که نشاندهنده ادامه روند صعودی است.

- کندل دوم: کندل کوچک و نزولی (قرمز) که داخل بدن کندل اول قرار دارد.

- شکل ظاهری: کندل بچه باید بهطور کامل در داخل بدنه کندل مادر جا بگیرد، مشابه الگوی هارامی صعودی.

تفسیر و سیگنالها:

- پایان روند صعودی: این الگو معمولاً در انتهای یک روند صعودی مشاهده میشود و میتواند نشانهای از پایان روند صعودی و شروع یک روند نزولی باشد.

- سیگنال فروش: الگوی هارامی نزولی بهعنوان سیگنال فروش شناخته میشود. تحلیلگران از این الگو برای پیشبینی آغاز روند نزولی و تغییر جهت بازار به سمت کاهش قیمت استفاده میکنند.

- قدرت معکوس شدن روند: مشابه الگوی هارامی صعودی، هرچقدر که ارتفاع کندل بچه بیشتر باشد، سیگنال معکوس شدن روند و شروع روند نزولی قویتر خواهد بود.

چگونگی استفاده از الگوی هارامی نزولی:

- جایگاه الگو: این الگو معمولاً در سقف قیمتی یا در انتهای روند صعودی تشکیل میشود و سیگنال فروش را به معاملهگران میدهد.

- ارتفاع کندل بچه: تحلیلگران باید به ارتفاع کندل بچه توجه داشته باشند. هرچقدر این ارتفاع بیشتر باشد، احتمال شروع روند نزولی قویتر خواهد بود.

- حجم معاملات: حجم پایین معاملات در هنگام تشکیل این الگو میتواند تأییدی بر احتمال معکوس شدن روند باشد.

- تأییدیههای دیگر: برای تأیید این الگو، استفاده از اندیکاتورهایی مانند RSI یا MACD میتواند مفید باشد تا از صحت سیگنال فروش مطمئن شد.

نکات مهم برای استفاده از الگوهای هارامی

- نیاز به تأیید سیگنالها: الگوهای هارامی بهتنهایی نمیتوانند دلیلی قطعی برای تغییر روند باشند. همیشه بهتر است که این الگوها با اندیکاتورهای دیگر یا ابزارهای تحلیل تکنیکال تأیید شوند.

- نقاط حمایت و مقاومت: الگوهای هارامی در نزدیکی سطوح حمایت یا مقاومت میتوانند اعتبار بیشتری پیدا کنند. در چنین مواقعی، احتمال معکوس شدن روند قویتر است.

- سیگنالهای کاذب: الگوهای هارامی در برخی مواقع ممکن است سیگنالهای کاذب ایجاد کنند. به همین دلیل، همیشه بهتر است که این الگوها با سایر ابزارهای تحلیل تأیید شوند.

در نتیجه، الگوهای هارامی صعودی و نزولی ابزارهای مفیدی در تحلیل تکنیکال هستند که میتوانند به معاملهگران کمک کنند تا تغییرات بالقوه روند بازار را شناسایی کنند. اما برای به حداکثر رساندن دقت پیشبینی، استفاده از این الگوها همراه با سایر ابزارهای تحلیل ضروری است.

چگونگی استفاده از الگوی هارامی نزولی

در بازارهای صعودی، الگوی هارامی نزولی ممکن است نشانهای از ادامه روند باشد، اما معمولاً در سقف قیمتها تشکیل میشود و بهعنوان سیگنال فروش در نظر گرفته میشود.

نکات کلیدی برای تحلیل دقیق الگوی هارامی

- فاصله بین دو کندل: هرچه فاصله بین دو کندل بیشتر باشد، احتمال تغییر روند بیشتر خواهد بود.

- تأثیر سطح حمایت و مقاومت: اگر الگوی هارامی در نزدیکی سطح حمایت یا مقاومت تشکیل شود، معمولاً سیگنال قویتری خواهد بود.

- استفاده از اندیکاتورها: برای تایید سیگنالهای الگوی هارامی، استفاده از اندیکاتورهایی مانند RSI میتواند کمککننده باشد.

مقایسه الگوی هارامی با دیگر الگوهای کندل استیک

الگوی هارامی یکی از الگوهای ساده و شناختهشده است، اما در مقایسه با سایر الگوهای کندل استیک مانند الگوی گارتلی، پروانه، و خفاش، معمولاً کاربرد کمتری دارد. در این بخش، به بررسی تفاوتها و شباهتهای این الگوها خواهیم پرداخت.

استفاده از الگوی هارامی در معاملات

معاملهگران میتوانند از الگوی هارامی برای پیشبینی حرکات قیمت استفاده کنند. این الگو میتواند بهعنوان سیگنال خرید یا فروش عمل کند و در ترکیب با سایر ابزارهای تحلیل تکنیکال مانند RSI، MACD یا میانگینهای متحرک، قدرت بیشتری پیدا کند.

استراتژیهای معاملاتی با الگوی هارامی

- استفاده از الگوی هارامی صعودی در کف بازار برای خرید

- استفاده از الگوی هارامی نزولی در سقف بازار برای فروش

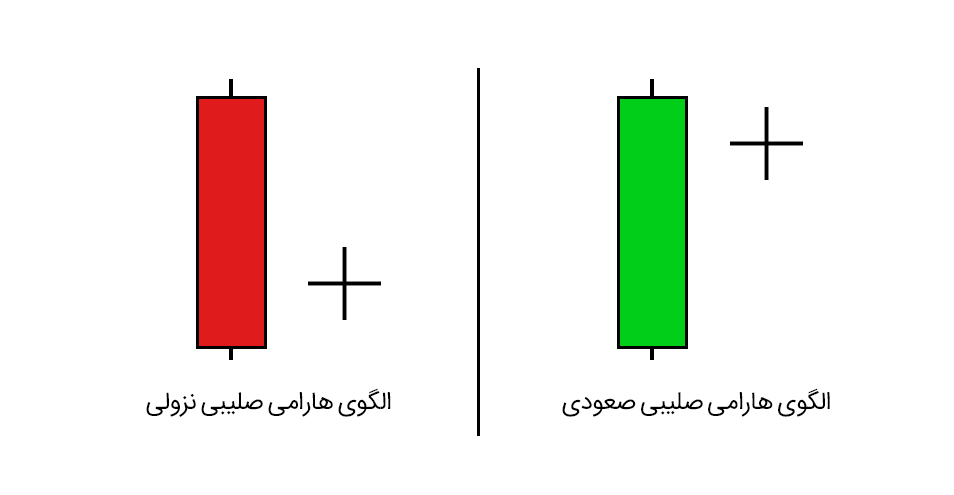

الگوی هارامی صلیبی (Cross Harami)

الگوی هارامی صلیبی یکی از الگوهای خاص و مهم در تحلیل تکنیکال است که بهویژه زمانی که بازار در حالت عدم تصمیمگیری یا فاز تثبیت قرار دارد، میتواند سیگنالهای قویتری برای تغییر روند ارائه دهد. این الگو بهطور کلی مشابه به الگوی هارامی استاندارد است، اما با ویژگیای متفاوت که باعث میشود سیگنال آن در برخی موارد معتبرتر باشد.

ویژگیهای الگوی هارامی صلیبی:

- کندل اول: همانند الگوی هارامی معمولی، کندل اول (کندل مادر) معمولاً بزرگ است و نشاندهنده روند قبلی بازار است. این کندل ممکن است نزولی یا صعودی باشد.

- کندل دوم: در این الگو، کندل دوم یک دوجی (Doji) است. دوجی کندلی است که قیمت باز و بسته شدن آن تقریباً یکسان است، بهطوریکه بدنه کندل کوچک و سایهها بهطور قابل توجهی بیشتر از بدنه کندل هستند. این نشاندهنده یک حالت عدم تصمیمگیری در بازار است.

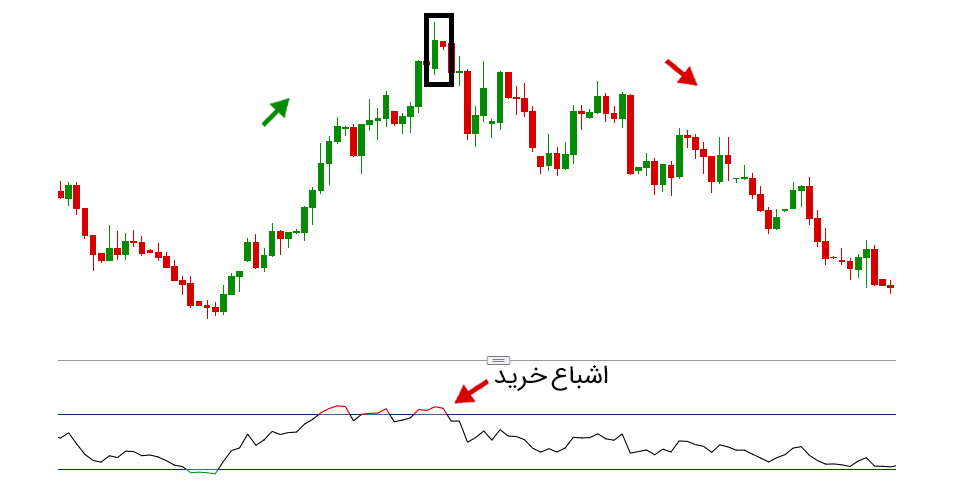

تفسیر و سیگنالها:

- عدم تصمیمگیری در بازار: وقتی که یک دوجی در الگوی هارامی صلیبی شکل میگیرد، نشاندهنده این است که در آن روز خاص، بازار هیچگونه تمایلی برای ادامه روند قبلی نداشته است. به عبارت دیگر، قیمتها در آن روز در یک محدوده محدود حرکت کردهاند و نشاندهنده تردید و عدم اطمینان در میان خریداران و فروشندگان است.

- امکان تغییر روند: الگوی هارامی صلیبی بهویژه زمانی که در انتهای یک روند صعودی یا نزولی ظاهر میشود، میتواند بهعنوان سیگنال قویتری برای معکوس شدن روند در نظر گرفته شود. در واقع، این الگو بهعنوان یک نشانه برای شروع تغییرات روند شناخته میشود.

- سیگنالهای قویتری: اگر الگوی هارامی صلیبی در نزدیکی سطوح حمایت یا مقاومت شکل بگیرد، احتمال تغییر روند بیشتر است. همچنین، استفاده از حجم معاملات پایین در هنگام تشکیل این الگو میتواند تأکید بیشتری بر معکوس شدن روند داشته باشد.

چگونگی استفاده از الگوی هارامی صلیبی:

- جایگاه الگو: بهترین موقعیت برای شناسایی الگوی هارامی صلیبی زمانی است که این الگو در انتهای یک روند صعودی یا نزولی شکل بگیرد. بهویژه، اگر این الگو در نزدیکی یک سطح حمایت (در روند نزولی) یا مقاومت (در روند صعودی) ظاهر شود، اعتبار سیگنال افزایش مییابد.

- دوجی بودن کندل دوم: ویژگی اصلی الگوی هارامی صلیبی این است که کندل دوم باید یک دوجی باشد. بنابراین، توجه به این که آیا کندل دوم واقعاً دوجی است یا نه، بسیار حائز اهمیت است. دوجی بودن کندل دوم نشاندهنده تغییرات در احساسات بازار است و میتواند بهعنوان نشانهای برای توقف یا تغییر روند در نظر گرفته شود.

- حجم معاملات: در هنگام تشکیل این الگو، حجم معاملات معمولاً کاهش مییابد که نشاندهنده کاهش هیجان و عدم تمایل به ادامه روند قبلی است. اگر در این شرایط، حجم معاملات شروع به افزایش کند، سیگنال معکوس شدن روند اعتبار بیشتری پیدا میکند.

- تأیید سیگنال: برای افزایش دقت پیشبینی، معمولاً تحلیلگران از ابزارهای تکنیکال دیگر مانند اندیکاتورهای RSI، MACD یا میانگینهای متحرک برای تأیید سیگنال معکوس شدن روند استفاده میکنند.

مثالهایی از کاربرد الگوی هارامی صلیبی:

- در روند صعودی: اگر این الگو پس از یک روند صعودی شکل بگیرد، به این معناست که بازار ممکن است دیگر قدرت صعود را نداشته باشد و احتمال شروع روند نزولی وجود دارد. بهویژه زمانی که قیمت در نزدیکی سطح مقاومتی قرار دارد، این سیگنال میتواند قویتر باشد.

- در روند نزولی: اگر این الگو در انتهای یک روند نزولی مشاهده شود، ممکن است نشاندهنده تغییر احساسات بازار و احتمال آغاز یک روند صعودی باشد. در این حالت، الگوی هارامی صلیبی بهعنوان یک سیگنال خرید در نظر گرفته میشود.

نکات مهم در استفاده از الگوی هارامی صلیبی:

- نیاز به تأیید بیشتر: مانند دیگر الگوهای بازگشتی، الگوی هارامی صلیبی نیز ممکن است سیگنالهای کاذب ایجاد کند. بنابراین، همیشه توصیه میشود که از اندیکاتورهای دیگر و ابزارهای تایید روند برای تأیید سیگنالهای این الگو استفاده شود.

- توجه به وضعیت بازار: این الگو بیشتر در زمانی که بازار در فاز تثبیت یا عدم تصمیمگیری قرار دارد، معتبرتر است. در مواقعی که بازار بهشدت در حال حرکت است، این الگو ممکن است به سیگنالهای کاذب منجر شود.

- نقاط حمایت و مقاومت: همانطور که اشاره شد، الگوی هارامی صلیبی در نزدیکی سطوح حمایت یا مقاومت میتواند اعتبار بیشتری پیدا کند. این الگو میتواند نشانهای از تغییر فشار خریداران و فروشندگان باشد.

الگوی هارامی صلیبی یک ابزار مفید و قدرتمند در تحلیل تکنیکال است که میتواند به معاملهگران کمک کند تا تغییرات در روند بازار را شناسایی کنند. این الگو بهویژه زمانی که در انتهای روندهای صعودی یا نزولی شکل میگیرد، میتواند سیگنالی برای معکوس شدن روند باشد. اما برای افزایش دقت پیشبینیها، توصیه میشود که این الگو با استفاده از ابزارهای تحلیل تکنیکال دیگر تأیید شود.

نظرات کاربران