دانلود اکسپرت سیگنال یاب RSI Dual Cloud در متاتریدر5 – دانلود اکسپرت ریسک خودکار AutoRisk متاتریدر5

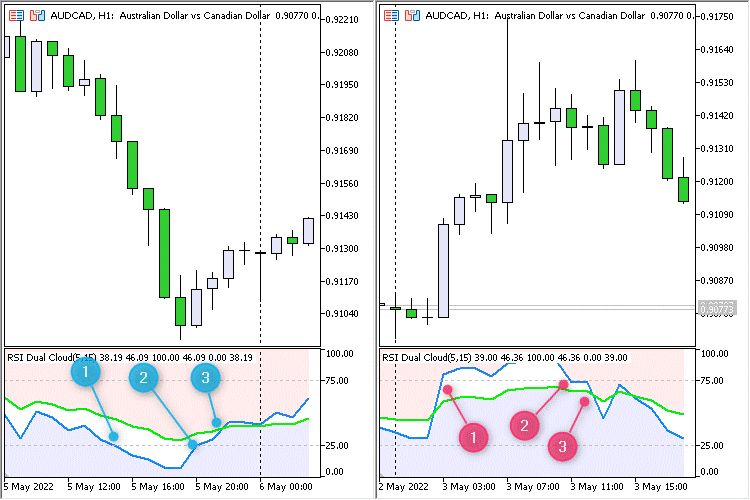

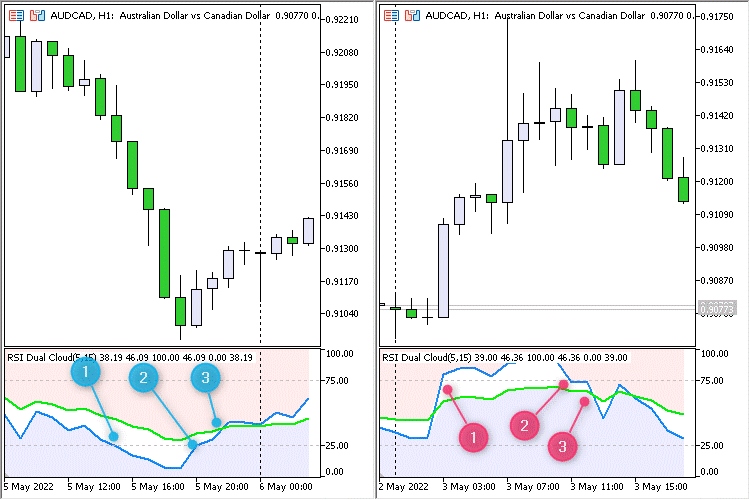

اکسپرت سیگنال یاب RSI Dual Cloud یک ابزار پیشرفته برای معامله در بازار فارکس است که در پلتفرم MetaTrader 5 طراحی شده و از اندیکاتور سفارشی به نام RSI Dual Cloud بهره میبرد. این اکسپرت چهار نوع سیگنال معاملاتی ارائه میدهد:

- ورود به منطقه (Zone)

- حضور در منطقه

- خروج از منطقه

- تقاطع خطوط

در سیگنالهای خرید (BUY)، منطقه مورد نظر زیر سطح RSI Fast and Slow: Level DOWN قرار دارد و برای فروش (SELL) بالای سطح RSI Fast and Slow: Level UP تنظیم میشود.

دانلود اکسپرت سیگنال یاب RSI Dual Cloud در متاتریدر5

تنظیمات معاملاتی

در بخش تنظیمات معاملاتی، پارامتر Working timeframe تعیینکننده تایمفریمی است که برای معاملات و بررسی سیگنالها در نظر گرفته شده است. اکسپرت میتواند بر اساس تایمفریمهای مختلف تنظیم و بهینهسازی شود. همچنین میتوانید از پارامترهایی مانند Stop Loss (SL) و Take Profit (TP) استفاده کنید که به نقاط (Points) اندازهگیری میشوند و برای غیرفعالسازی هر کدام از این موارد، کافیست مقدار آن را برابر صفر قرار دهید.

اکسپرت دارای دو حالت برای دنبال کردن (Trailing) و جستجوی سیگنالهاست که شامل bar #0 (at every tick) برای کار در هر تیک و bar #1 (on a new bar) برای کار تنها در آغاز هر کندل جدید است. پارامتر Maximum number of positions حداکثر تعداد پوزیشنهای همزمان را محدود میکند و Minimum step of positions فاصله حداقل بین موقعیتها را بر اساس Points تنظیم میکند.

سیگنالها

در این اکسپرت چهار نوع سیگنال از اندیکاتور سفارشی قابل فعالسازی یا غیرفعالسازی هستند که کاربر میتواند آنها را بر حسب نیاز خود تنظیم کند.

تنظیمات Trailing

بخش Trailing شامل سه پارامتر است که همگی بر حسب Points اندازهگیری میشوند. این ویژگی فقط برای پوزیشنهای سودده فعال است. پارامتر Trailing activate if profit is >= مشابه نقطه سربهسر عمل میکند و به Points تعیین میشود. برای غیرفعالسازی دنبال کردن، مقدار Trailing Stop را برابر صفر تنظیم کنید.

مدیریت اندازه پوزیشن (محاسبه حجم معاملات)

حجم معاملات یا به صورت ثابت تنظیم میشود یا بر اساس درصد ریسک به ازای هر معامله. در حالت اول، Money management به Constant lot تنظیم میشود و حجم ثابت مشخص میشود. در حالت دوم، Money management به Risk in percent for a deal تنظیم میشود و درصد ریسک مورد نظر در The value for “Money management” تعریف میشود. همچنین میتوانید حجم ثابت را به مقدار حداقل حجم موجود تنظیم کنید که به Lots Min شناخته میشود.

حالتهای معامله

این بخش، جهت معامله را محدود میکند و میتواند به صورت تنها پوزیشنهای خرید مجاز، تنها پوزیشنهای فروش مجاز و پوزیشنهای خرید و فروش مجاز تنظیم شود.

کنترل زمان

در این بخش، بازه زمانی برای جستجوی سیگنالهای معاملاتی تعیین میشود. فعالسازی این بازه زمانی با Use time control انجام میگیرد و بازه از Start Hour: Start Minute تا End Hour: End Minute تنظیم میشود. این تنظیمات امکان تعیین بازه زمانی در طول روز یا حتی با گذر از یک روز به روز دیگر را فراهم میکند و روی Trailing تاثیری ندارد.

ویژگیهای اضافی

پرچم Positions: Only one اگر روی true تنظیم شود، اکسپرت فقط یک پوزیشن باز در بازار خواهد داشت. توجه داشته باشید که این گزینه، تنظیم Positions: Close opposite را لغو نمیکند. در واقع، اگر Positions: Close opposite فعال باشد، پوزیشنهای مخالف قبل از باز شدن یک پوزیشن جدید بسته میشوند.

علاوه بر این، پرچم Positions: Reverse مسئول برعکس کردن سیگنالهاست. ویژگی Print log برای ثبت گزارش کامل از تمام عملیات استفاده میشود. همچنین، Freeze and StopsLevels Coefficient ضریبی برای سطوح توقف و فریز تنظیم میکند که در صورت برابر صفر بودن این سطوح برای یک نماد خاص، مقدار پیشنهادی آن 3 است.

معرفی اندیکاتور RSI

اندیکاتور RSI(RelativeStrength Index) یا شاخص قدرت نسبی یکی از ابزارهای مهم تحلیل تکنیکال است که به معاملهگران کمک میکند تا قدرت و سرعت تغییرات قیمت را در بازارهای مالی از جمله فارکس، سهام و ارزهای دیجیتال تحلیل کنند. این اندیکاتور توسط تحلیلگر معروف، ولز وایلدر در سال ۱۹۷۸ معرفی شد و در ابتدا برای بازار سهام طراحی شده بود، اما اکنون در انواع بازارها قابل استفاده است. RSI در بازهی عددی ۰ تا ۱۰۰ حرکت میکند و اغلب برای تشخیص شرایط خرید و فروش بیش از حد به کار میرود.

محاسبه اندیکاتور RSI

RS یا قدرت نسبی از نسبت میانگین افزایشها به میانگین کاهشها در بازهای مشخص (اغلب ۱۴ دوره) محاسبه میشود. این عدد ۱۴ به عنوان تنظیم پیشفرض برای دورههای زمانی استفاده میشود، اما بسته به استراتژی معاملهگر قابل تغییر است.

سیگنالهای خرید و فروش با استفاده از RSI

اندیکاتور RSI به معاملهگران سیگنالهای ورود و خروج به معاملات را ارائه میدهد. دو سطح ۳۰ و ۷۰ معمولاً به عنوان سطوح استاندارد RSI در نظر گرفته میشوند:

- بیشخرید (Overbought): زمانی که مقدار RSI به بالاتر از ۷۰ میرسد، این شرایط نشاندهندهی اشباع خرید در بازار است و ممکن است قیمت در حال ورود به منطقه بازگشتی باشد. در این شرایط معاملهگران ممکن است به فروش دارایی فکر کنند.

- بیشفروش (Oversold): اگر مقدار RSI پایینتر از ۳۰ باشد، این وضعیت نشان میدهد که دارایی به سطح اشباع فروش رسیده است و احتمالاً قیمت وارد مرحله اصلاحی خواهد شد. در این شرایط، خرید میتواند فرصت مناسبی باشد.

کاربرد RSI در استراتژیهای ترکیبی

اندیکاتور RSI اغلب با دیگر اندیکاتورها یا ابزارهای تکنیکال ترکیب میشود تا سیگنالهای دقیقتری برای معاملهگران تولید شود. به عنوان مثال، بسیاری از معاملهگران از ترکیب RSI با میانگینهای متحرک (MA) استفاده میکنند تا نوسانات کاذب را کاهش دهند و سیگنالهای بازگشتی قویتری به دست آورند. همچنین، RSI در ترکیب با الگوهای شمعی میتواند سیگنالهای بازگشت قویتری را ارائه دهد.

واگراییها در RSI

واگرایی (Divergence) یکی دیگر از کاربردهای مهم RSI است. واگرایی زمانی رخ میدهد که جهت حرکت قیمت و RSI مخالف هم باشند. دو نوع واگرایی وجود دارد:

- واگرایی مثبت: قیمت به پایینترین نقطه میرسد اما RSI به نقطه بالاتری میرسد. این واگرایی میتواند نشاندهندهی پایان روند نزولی و آغاز روند صعودی باشد.

- واگرایی منفی: قیمت به بالاترین نقطه میرسد اما RSI به نقطه پایینتری میرسد. این نوع واگرایی نشاندهندهی احتمال پایان روند صعودی و آغاز روند نزولی است.

تنظیمات مختلف در RSI

اندیکاتور RSI به دلیل تنظیمات انعطافپذیر خود برای معاملهگران با سبکها و استراتژیهای مختلف مناسب است. معاملهگران کوتاهمدت ممکن است از تنظیمات RSI با دورههای کوتاهتر استفاده کنند تا سیگنالهای سریعتری دریافت کنند، در حالی که معاملهگران بلندمدت معمولاً دورههای طولانیتر را ترجیح میدهند.

در نتیجه، اندیکاتور RSI یکی از ابزارهای قدرتمند در تحلیل تکنیکال است که معاملهگران میتوانند با استفاده از آن نقاط ورود و خروج دقیقی در بازار شناسایی کنند. ترکیب این ابزار با دیگر استراتژیها و استفاده از تنظیمات مناسب، میتواند دقت معاملات را افزایش داده و به کاهش ریسک در بازار کمک کند.

دانلود اکسپرت ریسک خودکار AutoRisk متاتریدر5

اکسپرت AutoRisk برای MetaTrader 5 طراحی شده است تا مدیریت ریسک را برای معاملهگران سادهتر کند. این ابزار با استفاده از اطلاعات درصد ریسک و شاخص ATR روزانه، به طور خودکار حجم پوزیشنها را محاسبه کرده و در قالب یک کامنت در چارت هر نمادی نمایش میدهد. معاملهگر میتواند این محاسبات را بر اساس موجودی حساب (Balance) یا سرمایه در حال گردش (Equity) انجام دهد.

معرفی و کارکرد AutoRisk

اکسپرت AutoRisk یک ابزار بسیار مفید برای معاملهگران در بازارهای مالی است، به ویژه در بازار فارکس که تغییرات لحظهای قیمت و تصمیمگیریهای سریع، نقشی مهم در نتایج معاملات دارند. در این اکسپرت، با تنظیم درصد ریسک، معاملهگران میتوانند حجم مناسب پوزیشن را محاسبه کرده و به این صورت ریسک معاملات خود را کنترل کنند.

شاخص ATR و اهمیت آن در مدیریت ریسک

شاخص ATR یا Average True Range یک اندیکاتور نوسانسنج است که توسط تحلیلگر معروف، ولز وایلدر معرفی شده و نشاندهندهی دامنهی تغییرات قیمت در یک دوره مشخص (معمولاً ۱۴ دوره) است. این شاخص به معاملهگران کمک میکند تا میزان نوسانات را ارزیابی کرده و با توجه به آن، حجم پوزیشن خود را تنظیم کنند. در اکسپرت AutoRisk، ATR به عنوان مبنای محاسبهی حجم پوزیشن استفاده میشود، به این صورت که با افزایش نوسانات، حجم پوزیشن کاهش یافته و در مواقع کاهش نوسانات، حجم بیشتری در نظر گرفته میشود.

تنظیمات AutoRisk

اکسپرت AutoRisk دارای تنظیمات مختلفی است که به معاملهگران امکان میدهد تا کنترل دقیقی بر نحوه محاسبهی حجم پوزیشن داشته باشند. برخی از این تنظیمات عبارتند از:

- درصد ریسک: کاربر میتواند درصد ریسک مورد نظر خود را وارد کند تا بر اساس آن، حجم پوزیشن محاسبه شود. به عنوان مثال، اگر معاملهگر بخواهد ۲ درصد از موجودی یا سرمایه خود را در یک معامله به ریسک بگذارد، اکسپرت حجم پوزیشن را به نحوی تنظیم میکند که در صورت بروز ضرر، فقط همین مقدار از سرمایه از دست برود.

- انتخاب موجودی یا سرمایه در حال گردش: معاملهگر میتواند مشخص کند که محاسبات بر اساس موجودی حساب (Balance) یا سرمایه در حال گردش (Equity) انجام شود. این تنظیم به ویژه در حسابهایی که دارای معاملات باز هستند اهمیت دارد، زیرا موجودی و سرمایه ممکن است متفاوت باشد.

- ATR روزانه: در این اکسپرت، ATR روزانه برای محاسبهی حجم پوزیشن استفاده میشود. این تنظیم باعث میشود که AutoRisk به شرایط روزانه بازار واکنش نشان دهد و متناسب با نوسانات روزانه، حجم پوزیشنها را تنظیم کند.

دانلود اکسپرت ریسک خودکار AutoRisk متاتریدر5

مزایای استفاده از AutoRisk

AutoRisk به عنوان یک اکسپرت معاملاتی دارای مزایای فراوانی است که به معاملهگران کمک میکند تا با اطمینان بیشتری در بازار فعالیت کنند:

- مدیریت ریسک بهینه: این اکسپرت به معاملهگران اجازه میدهد که با تعیین درصد ریسک، حجم مناسبی برای معاملات خود انتخاب کنند و در نتیجه ریسک معاملات را کاهش دهند.

- واکنش به نوسانات بازار: با استفاده از ATR روزانه، این اکسپرت حجم پوزیشنها را به طور مداوم با توجه به شرایط نوسانی بازار تنظیم میکند و از زیانهای ناگهانی جلوگیری میکند.

- قابلیت تنظیم بر اساس موجودی یا سرمایه در حال گردش: این ویژگی امکان محاسبه دقیقتری را برای حسابهایی که دارای معاملات باز هستند فراهم میکند.

- افزایش بهرهوری و کاهش خطا: AutoRisk با انجام محاسبات خودکار، از خطاهای انسانی جلوگیری کرده و به معاملهگران کمک میکند که زمان و انرژی خود را صرف تحلیل و تصمیمگیری کنند.

نکات کلیدی برای استفاده از AutoRisk

برای استفاده بهینه از این اکسپرت، توصیه میشود که معاملهگران موارد زیر را در نظر داشته باشند:

- انتخاب درصد ریسک مناسب: به طور کلی، معاملهگران حرفهای ترجیح میدهند ریسک هر معامله را در حدود ۱ تا ۲ درصد از کل سرمایه نگه دارند. این مقدار برای حفظ سرمایه در برابر زیانهای پیاپی مناسب است.

- تنظیمات ATR: بسته به استراتژی معاملاتی، معاملهگران میتوانند دورهی ATR را تغییر دهند. به عنوان مثال، دورهی ATR کوتاهتر (مثل ۷ دوره) نوسانات کوتاهمدت را بهتر نشان میدهد، در حالی که ATR طولانیتر (مثل ۱۴ دوره) برای تحلیل بلندمدت مناسبتر است.

- نظارت و بهروزرسانی تنظیمات: AutoRisk بر اساس نوسانات بازار و تغییرات سرمایه در حساب، بهروزرسانی تنظیمات را تسهیل میکند. معاملهگران باید بهصورت دورهای تنظیمات خود را بررسی کنند تا با شرایط بازار هماهنگ باشد.

جمعبندی

AutoRisk یک اکسپرت کاربردی و موثر برای معاملهگران بازارهای مالی است که به آنها امکان میدهد با مدیریت بهتر ریسک، حجم معاملات خود را بهینهسازی کنند. استفاده از ATR روزانه به عنوان مبنای محاسبه حجم پوزیشن، باعث میشود که AutoRisk به نوسانات بازار واکنش نشان دهد و معاملهگران را در مدیریت سرمایه و جلوگیری از زیانهای غیرمنتظره یاری کند.

توضیحات اضافه درباره اندیکاتور ATR

اندیکاتور ATR یا دامنه متوسط واقعی برای اندازهگیری نوسانات بازار مورد استفاده قرار میگیرد و به معاملهگران نشان میدهد که یک دارایی در طول یک دوره خاص، چقدر نوسان دارد. این شاخص به ویژه برای تعیین نقاط ورود و خروج و همچنین میزان ریسک در معاملات اهمیت دارد.

ATR از سه مقدار زیر برای محاسبه استفاده میکند:

- اختلاف بین بیشترین قیمت روز و کمترین قیمت روز.

- اختلاف بین بیشترین قیمت روز و قیمت بستهشدن قبلی.

- اختلاف بین کمترین قیمت روز و قیمت بستهشدن قبلی.

ATR بالاتر نشاندهنده نوسانات بیشتر است و به معاملهگرانی که به دنبال موقعیتهای معاملاتی پویا هستند کمک میکند. ATR پایینتر نیز نشاندهنده ثبات بیشتر و نوسانات کمتر است و معمولاً در زمانهای آرام بازار مشاهده میشود.

AutoRisk با ترکیب اندیکاتور ATR و پارامترهای دیگر به معاملهگران کمک میکند که بدون نگرانی از محاسبات پیچیده، به راحتی حجم معاملات خود را متناسب با میزان ریسک و نوسانات بازار تنظیم کنند.

معرفی کتاب «اسرار ترید حرفه ای» نوشته مهرداد داودی | راهنمای کسب درآمد از بازارهای مالی

معرفی کتاب «اسرار ترید حرفه ای» نوشته مهرداد داودی | راهنمای کسب درآمد از بازارهای مالی

نظرات کاربران