آموزش نحوه شناسایی نقاط پایان اصلاح روند بازار | آموزش الگوهای قیمتی سر و شانه ، دو قله و دیگر الگوها

اصلاح یا روند؟

چقدر عمق اصلاح وجود دارد، اگر اصلاحی در کار باشد چه زمانی میتوانیم انتظار یک بازگشت داشته باشیم؟ اینها سوالات رایجی در میان معاملهگرانی است که از استراتژیهای روند استفاده میکنند. اساس سیستمهای معاملاتی مبتنی بر روند بر این فهم استوار است که یک روند میتواند «خسته» شود. قیمتها نمیتوانند به طور نامحدود افزایش یابند و یا به صفر برسند. برخلاف سهام، جفتارزها در محدودههایی که توسط بانکهای مرکزی تعیین شده، عمل میکنند که منجر به بازگشتها و اصلاحات مکرر میشود.

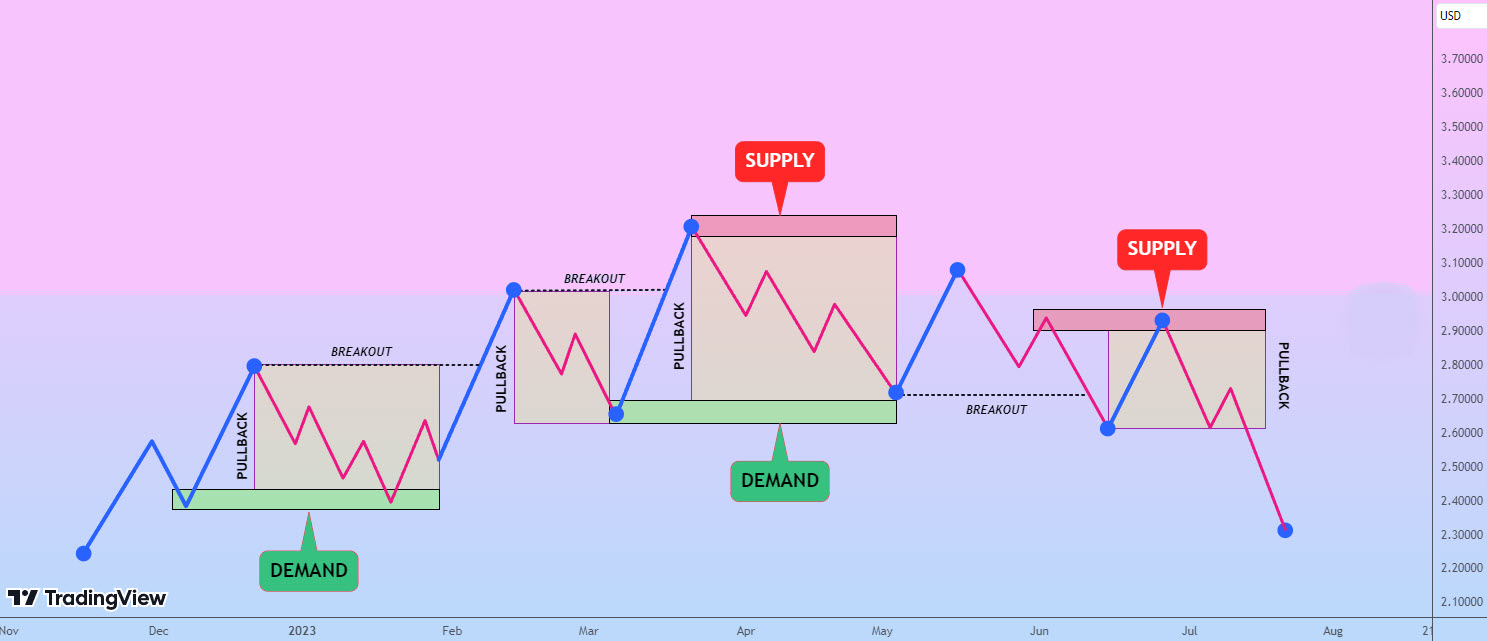

اصلاحات از روندها هم در عمق و هم در مدت زمان تفاوت دارند. اگر قیمت بیش از یکسوم طول روند قبلی پس از یک بازگشت تغییر کند، معمولاً این به عنوان آغاز یک روند جدید در نظر گرفته میشود، نه صرفاً یک اصلاح، که اساس استراتژیهای ضدروند را تشکیل میدهد. با این حال، اصلاحات محلی میتوانند رخ دهند و به روند اجازه ادامه دهند. ورود به بازار در پایان یک اصلاح به معاملهگران اجازه میدهد که در قیمتهای بهینه موقعیت بگیرند و این جوهره معاملات نوسانی است.

روشهای تعیین پایان اصلاح

- با الگوها:

این رویکرد ساده و منطقی بر روانشناسی بازار استوار است. وقتی یک روند صعودی میشود، خریداران بیشتری وارد بازار میشوند. وقتی اخبار باعث فروش برخی از آنها میشود، یک اصلاح رخ میدهد که منجر به افت موقت قیمت میشود. اما خریداران اغلب این افت قیمت را به عنوان فرصتی برای خرید در قیمتهای پایینتر میبینند. یک شاخص کلیدی از پایان این اصلاح، یک شمع با بدنه کوچک و دمی بلند به سمت پایین است که نشان میدهد فشار فروش کاهش یافته و خریداران دوباره وارد بازار شدهاند.

- با اندازه بدنه شمعها:

اندازه بدنه شمعها منعکسکننده حرکت قیمت است. وقتی بدنه شمعها در طی یک اصلاح کاهش مییابد، نشاندهنده کاهش علاقه به دارایی است. در یک روند صعودی که نزولی میشود، اگر اصلاح دارای بدنههای کوچک باشد، احتمالاً نشاندهنده بازگشت روند است. از سوی دیگر، در یک روند نزولی، شمعهای بزرگ نزولی نشانه فروش قوی هستند، در حالی که بدنههای کوچک در اصلاحات نشاندهنده حرکت کم قیمت است.

- تغییر در حجم معاملات:

مشابه تحلیل بدنه شمعها، مشاهده تغییرات در حجم معاملات میتواند نشاندهنده پایان یک اصلاح باشد. کاهش حجم ممکن است نشاندهنده پایان اصلاح باشد. با این حال، محدودیت این روش در معاملات فارکس عدم وجود دادههای حجم تجمیعی است که باعث میشود به اندیکاتورهایی که حجم تیکها یا حجمهای خاص بروکرها را نشان میدهند متکی باشیم. - سطوح فیبوناچی:

بر اساس مفاهیم ریاضی، سطوح فیبوناچی به شناسایی نقاط بازگشتی احتمالی کمک میکنند. پایان یک اصلاح به احتمال زیاد در سطح اول یا دوم فیبوناچی پس از یک بازگشت رخ میدهد. اگر قیمت تا سطح 50٪ بازگردد، اغلب نشاندهنده ادامه احتمالی روند اولیه است.

- اندیکاتورهای تکنیکال:

اندیکاتورهای تکنیکال، بهویژه اسیلاتورها مانند استوکاستیک و شاخص قدرت نسبی (RSI)، ابزارهای مفیدی برای شناسایی پایان یک اصلاح هستند. وقتی این اسیلاتورها به مناطق اشباع خرید یا اشباع فروش میرسند و سپس جهت خود را تغییر میدهند، اغلب نشاندهنده پایان اصلاح است و احتمال بازگشت به روند اصلی وجود دارد.

- عوامل بنیادی:

بازگشتهای محلی اغلب در واکنش به اخبار رخ میدهند. به عنوان مثال، یک ارز دیجیتال ممکن است در حال صعود باشد، اما اخبار منفی – مانند فروش عمده توسط یک صندوق بزرگ یا اقدامات نظارتی توسط SEC – میتواند منجر به افت موقت قیمت شود. با این حال، اگر اخبار مثبت بعداً منتشر شود، میتواند باعث افزایش علاقه به خرید شود و نشاندهنده پایان اصلاح و بازگشت به حرکت صعودی باشد.

نتیجهگیری

در معاملات، هیچ ابزار بدون خطایی برای شناسایی روندها، اصلاحات یا نقاط آغاز و پایان آنها وجود ندارد. یک اصلاح میتواند بهراحتی به یک روند جدید تبدیل شود و بازگشتی که پس از یک اصلاح رخ میدهد، ممکن است به یک شکست نادرست منجر شود. با توجه به این عدم قطعیتها، بهتر است از ترکیبی از چند ابزار تحلیلی برای تشکیل یک سیستم سیگنال واحد استفاده کنیم. با این کار، میتوانیم فرآیند تصمیمگیری خود را بهبود بخشیم و توانایی تفسیر حرکات بازار را افزایش دهیم. علاوه بر این، آزمایش این سیستم بر اساس دادههای تاریخی قیمتها برای اطمینان از کارایی و قابلیت اطمینان آن در شرایط مختلف بازار ضروری است. این رویکرد جامع به ما امکان میدهد تا پیچیدگیهای بازار را بهتر درک کرده و تصمیمات معاملاتی آگاهانهتری بگیریم.

الگوهای قیمتی سر و شانهها، دو قله و دیگر الگوهای قیمتی

به دنیای الگوهای نموداری خوش آمدید جایی که هر حرکت قیمتی داستانی را روایت میکند. و اگر بتوانید آن را به درستی بخوانید، ممکن است به سودهای خوبی دست یابید. در این مطلب به گوشهای عمیق از تحلیل تکنیکال میپردازیم که الگوهای نموداری شکل میگیرند تا به شما نشان دهند قیمت به کدام سمت میرود. ما اینجا مختصر و مفید خواهیم بود و معروفترین الگوها را بررسی میکنیم تا وقت بیشتری برای تمرین دانش خود و جستوجو برای الگوها (بهصورت بدون ریسک با حساب کاغذی) داشته باشید. بیایید شروع کنیم.

الگوهای نموداری نسخه بازار از هندسه هستند که با هیروگلیفها ترکیب شدهاند. ممکن است در ابتدا به نظر برسند که خطوط تصادفی هستند، اما وقتی یاد بگیرید چگونه آنها را رمزگشایی کنید، ممکن است نشان دهند که بازار به کدام سمت میرود. در اینجا الگوهای اصلی وجود دارند که هر معاملهگری باید با آنها آشنا شود: سر و شانهها، دو قله و چند الگوی دیگر.

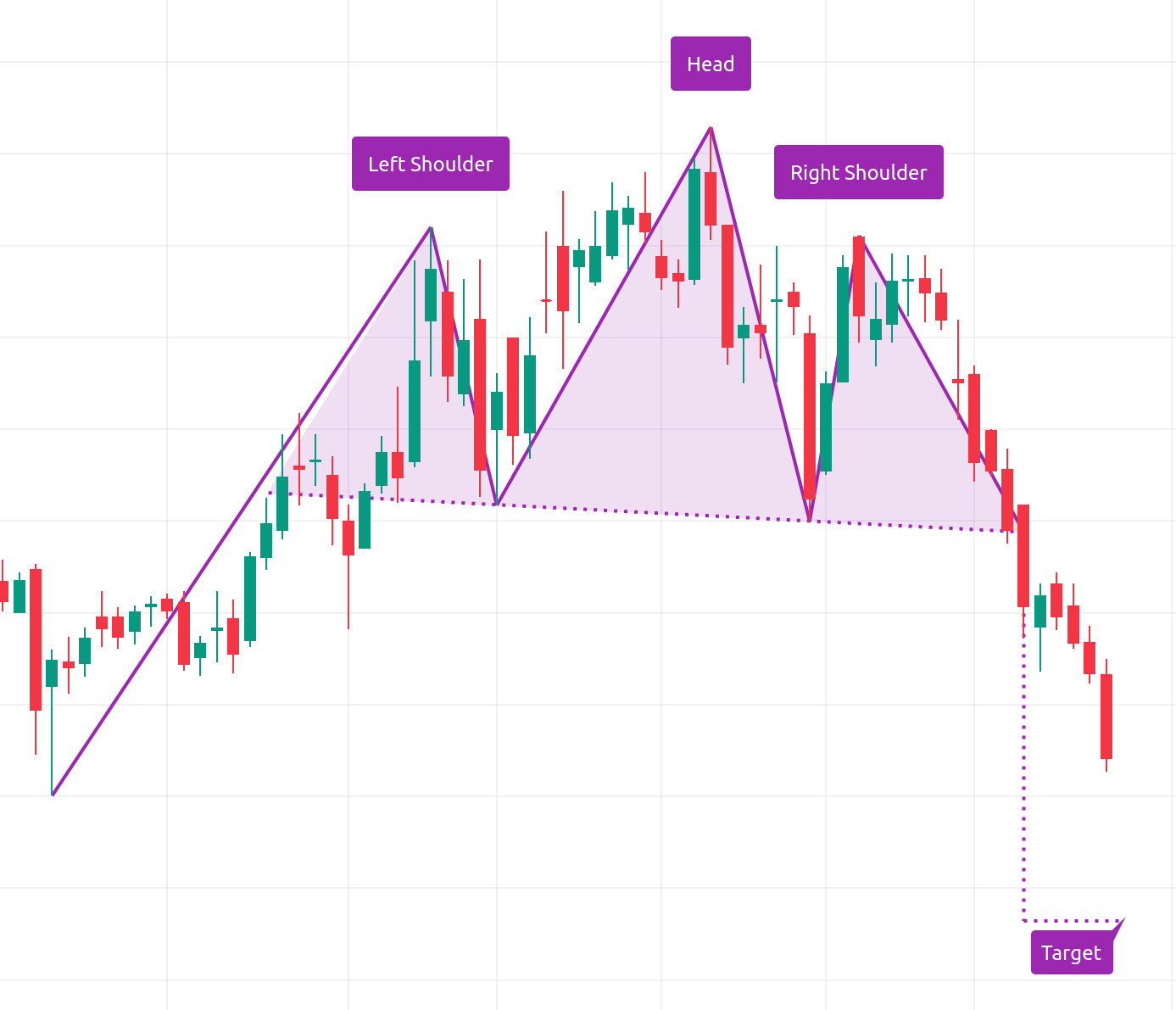

۱. الگوی سر و شانه (Head and Shoulders): پادشاه معکوسها

اولین الگو، الگوی سر و شانه است یک الگوی نمادین و همیشه محبوب که معاملهگران خواب آن را میبینند. چرا؟ زیرا این الگو یک الگوی معکوس قابل اعتماد است که معمولاً پایان یک روند و آغاز یک روند جدید را نشان میدهد.

تجزیه و تحلیل: تصور کنید بازاری که به سمت بالا حرکت کرده است. یک قله (شانه) تشکیل میدهد، سپس به عقب برمیگردد و دوباره به سمت بالا حرکت میکند تا یک قله بزرگتر (سر) تشکیل دهد، فقط برای اینکه دوباره سقوط کند. در نهایت، یک تلاش ضعیف دیگر برای بالا رفتن انجام میدهد (شانه دوم)، اما نمیتواند به ارتفاع سر برسد. خط گردن، خط افقی است که دو کف بین قلهها را به هم متصل میکند و نشانه شماست. زمانی که قیمت زیر این خط شکسته شود، وقت آن است که در نظر بگیرید که فروش کوتاه کنید یا از موقعیت طولانی خود خارج شوید.

و بله، نسخه معکوس این الگو نیز وجود دارد. این الگو شبیه مردی است که در حال انجام تمرین است و سیگنالی از معکوس شدن روند از نزولی به صعودی را نشان میدهد. این است الگوی سر و شانه معکوسکننده روندها از دیرباز.

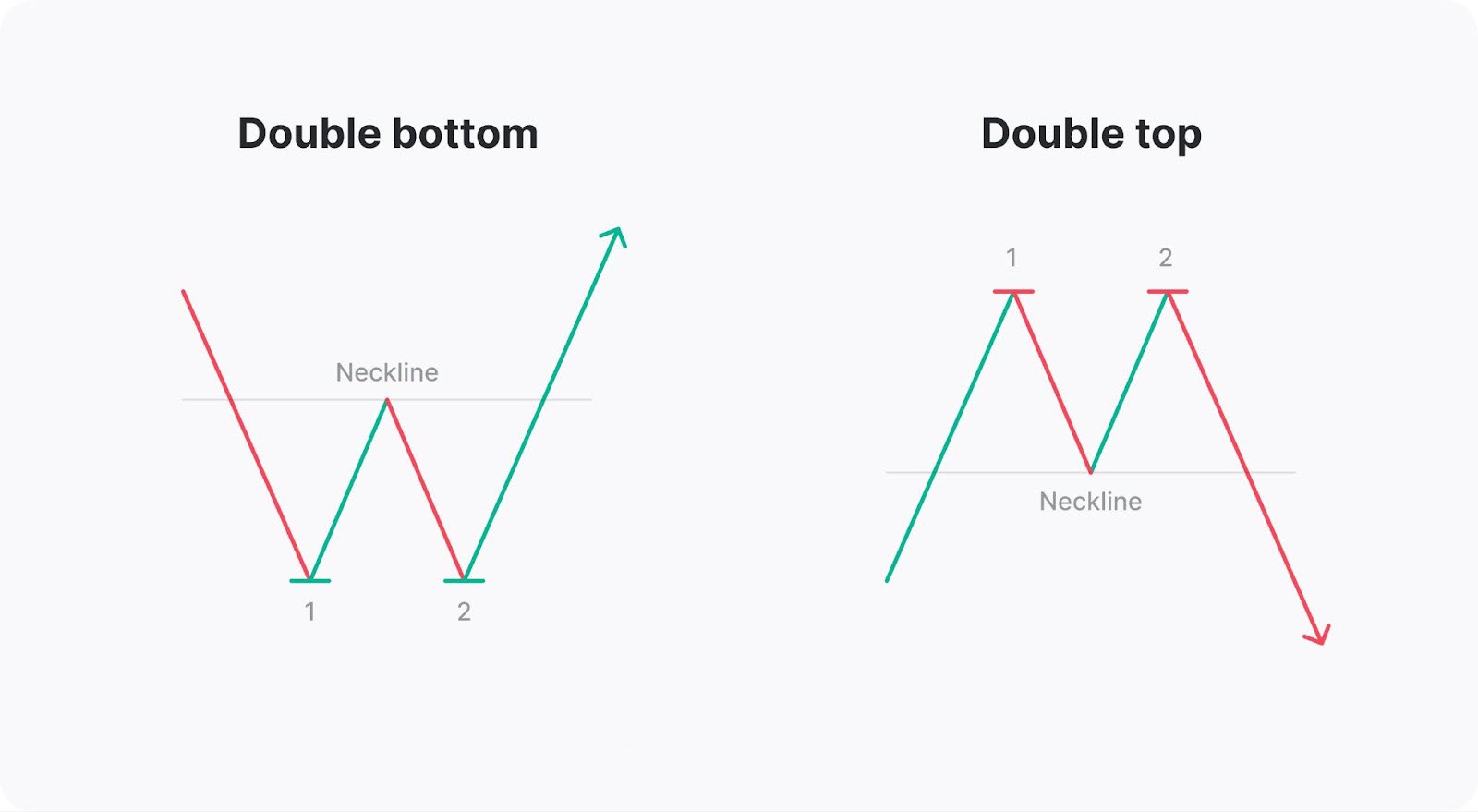

۲. دو قله و دو کف (Double Tops and Double Bottoms): دژاوو بازار

در مرحله بعد، الگوهای دو قله و دو کف داریم روش بازار برای گفتن “ما قبلاً اینجا بودهایم.” این الگوها زمانی شکل میگیرند که قیمت دو بار سعی میکند و ناموفق میماند برای عبور از یک سطح کلیدی.

دو قله: تصور کنید قیمت به یک قله بالا میرود، فقط برای اینکه به یک سقف برخورد کرده و به عقب برگردد. سپس، مانند یک کودک سرسخت، دوباره تلاش میکند اما نمیتواند عبور کند. این الگوی دو قله است دو قله، یک سطح مقاومت و یک احتمال معکوس شدن روند در حال شکلگیری. زمانی که قیمت زیر حمایتی که بین دو قله تشکیل شده سقوط کند، نشانهای است که گاوها از بخار خارج شدهاند.

دو کف: اگر آن را برعکس کنید، الگوی دو کف را دارید یک الگوی به شکل W که پس از دو بار آزمایش سطح حمایت تشکیل میشود. اگر نتواند پایینتر برود و شروع به افزایش کند، نشانهای است که خرسها کنترل خود را از دست میدهند. یک شکست بالای قله بین دو کف این الگو را تأیید میکند و سیگنالی از معکوس شدن روند صعودی را نشان میدهد.

۳. مثلثها: آرامش قبل از طوفان

مثلثها روش بازار برای جمع شدن قبل از یک حرکت بزرگ هستند. آنها در سه نوع وجود دارند مثلث صعودی، مثلث نزولی و مثلث متقارن.

مثلث صعودی: اینگونه کار میکند: قیمت قلههای بالاتری تشکیل میدهد اما مدام به یک سطح مقاومت یکسان برخورد میکند. این نشاندهنده این است که خریداران قویتر میشوند، اما فروشندگان هنوز آماده تسلیم نیستند. در نهایت، فشار به وجود میآید و قیمت به سمت بالا شکست میکند. اما چون در حال معامله هستید، میتوانید انتظار داشته باشید که قیمت به سمت پایین نیز شکسته شود.

مثلث نزولی: برعکس مثلث صعودی، این الگو نشاندهنده قلههای کاهشی است که به یک سطح حمایت ثابت فشار میآورد. فروشندگان در حال کسب برتری هستند و زمانی که قیمت زیر سطح حمایت شکسته شود، معمولاً برای گاوها بازی تمام میشود. اما همیشه اینگونه نیست—گاهی اوقات گاوها برنده میشوند.

مثلث متقارن: این الگو نسخه بازار از پرتاب سکه است. قیمت در یک محدوده فشرده با قلههای کاهشی و کفهای افزایشی قرار میگیرد. حدس زدن اینکه به کدام سمت شکسته میشود، کار دشواری است، اما زمانی که این اتفاق بیفتد، انتظار یک حرکت بزرگ در آن سمت را داشته باشید.

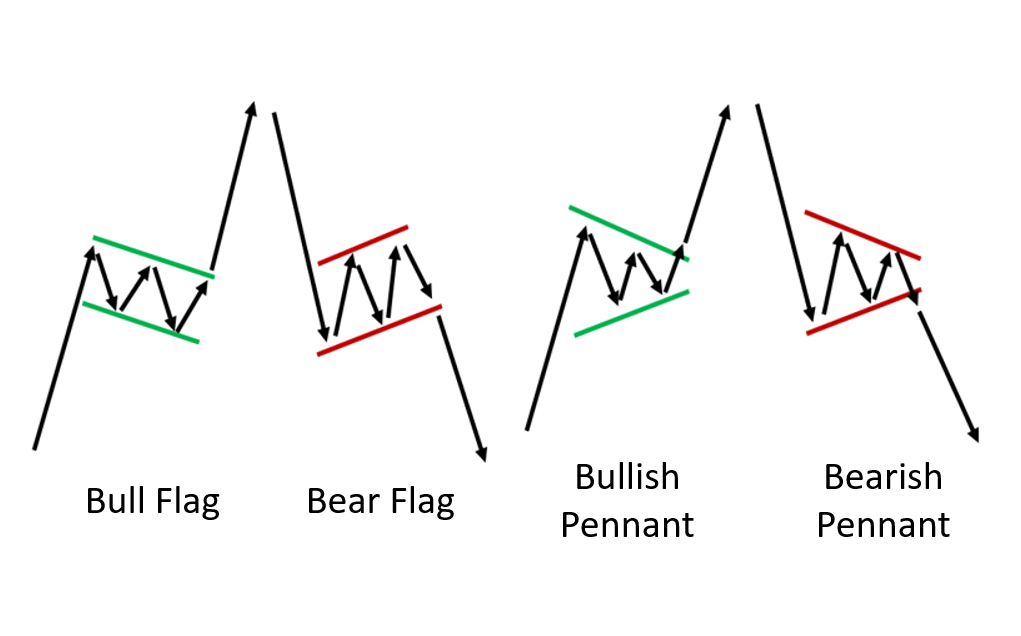

۴. پرچمها و بنرها : ایستگاه توقف بازار

اگر مثلثها آرامش قبل از طوفان هستند، پرچمها و بنرها ایستگاههای توقف در طول یک مسابقه هستند. این الگوها سیگنالهای ادامه روند هستند، به این معنی که روند احتمالاً بعد از یک توقف کوتاه ادامه خواهد یافت.

پرچمها:

پرچمها الگوهای مستطیلی شکلی هستند که در خلاف روند غالب شیب دارند. اگر بازار در یک روند صعودی باشد، پرچم به سمت پایین شیب خواهد داشت و برعکس. هنگامی که قیمت از پرچم در جهت روند اصلی شکست میکند، معمولاً دوباره به مسابقه ادامه میدهد.

بنرها:

بنرها شبیه مثلثهای متقارن کوچک هستند. پس از یک حرکت قوی، قیمت در یک محدوده کوچک و همگرا تثبیت میشود و سپس شکست میکند و روند ادامه پیدا میکند. این الگوها کوتاهمدت هستند اما قدرت زیادی دارند.

نتیجهگیری

برای بسیاری از تحلیلگران تکنیکال، الگوهای نموداری بهترین چیزی هستند که بازار میتواند ارائه دهد. این کد مخفی، یا هر نامی که بخواهید به آنها بدهید، میتواند بینشهایی از تعامل بین خریداران و فروشندگان به شما بدهد و به شما سرنخی از آنچه ممکن است در آینده اتفاق بیفتد، ارائه کند.

چه یک الگوی سر و شانه که معکوس شدن روند را نشان میدهد، چه یک دو قله که یک سطح مقاومت کلیدی را علامتگذاری میکند، یا یک مثلث که آماده شکست است، این الگوها ابزارهای اساسی در باغ تجاری شما هستند.

پس دفعه بعد که به یک نمودار خیره میشوید، به خاطر داشته باشید که شما تنها به خطوط تصادفی نگاه نمیکنید. شما از دیدگاه تکنیکی در حال خواندن ذهن بازار هستید. و اگر بدانید چه چیزی را جستوجو کنید، یک قدم به شکستن کد نزدیکتر خواهید شد.

نظرات کاربران