شیوه طراحی استراتژی معاملاتی سودده در بازار فارکس

در بازار فارکس، طراحی استراتژی معاملاتی سودده (Profitable Trading Strategy) یکی از اساسیترین مراحل برای دستیابی به موفقیت و سودآوری پایدار است. بازار فارکس به دلیل حجم بالای معاملات، نقدینگی زیاد و نوسانات بالا، نیازمند استراتژیهای معاملاتی مؤثر و دقیق است. در این مقاله، به بررسی شیوههای طراحی استراتژی معاملاتی سودده، تحلیل عواملی که بر استراتژیها تأثیر میگذارند، و تکنیکهای بهینهسازی استراتژیهای معاملاتی پرداخته خواهد شد.

بخش اول: اصول طراحی استراتژی معاملاتی

1.1. شناسایی اهداف و معیارهای استراتژی

قبل از طراحی یک استراتژی معاملاتی، شناسایی اهداف و معیارهای آن ضروری است:

– اهداف معاملاتی: تعیین اهداف مشخص مانند میزان سود مورد انتظار، درصد موفقیت و سطح ریسک قابل قبول.

– معیارهای عملکرد: انتخاب معیارهایی برای ارزیابی عملکرد استراتژی، از جمله نسبت سود به زیان (Profit-to-Loss Ratio)، درصد برد و باخت (Win/Loss Ratio)، و میانگین سود و زیان (Average Profit and Loss).

1.2. تحلیل بازار و انتخاب ابزارها

تحلیل بازار (Market Analysis) و انتخاب ابزارهای مناسب برای طراحی استراتژی، شامل موارد زیر است:

– تحلیل بنیادی: بررسی عوامل اقتصادی، سیاسی و مالی که بر بازار فارکس تأثیر میگذارند.

– تحلیل تکنیکال: استفاده از نمودارها و شاخصهای تکنیکال برای شناسایی نقاط ورود و خروج مناسب.

– انتخاب ابزارهای معاملاتی: انتخاب ابزارهایی مانند Moving Averages، Relative Strength Index (RSI)، و Bollinger Bands برای استفاده در استراتژی.

بخش دوم: طراحی و پیادهسازی استراتژی معاملاتی

2.1. طراحی استراتژی معاملاتی

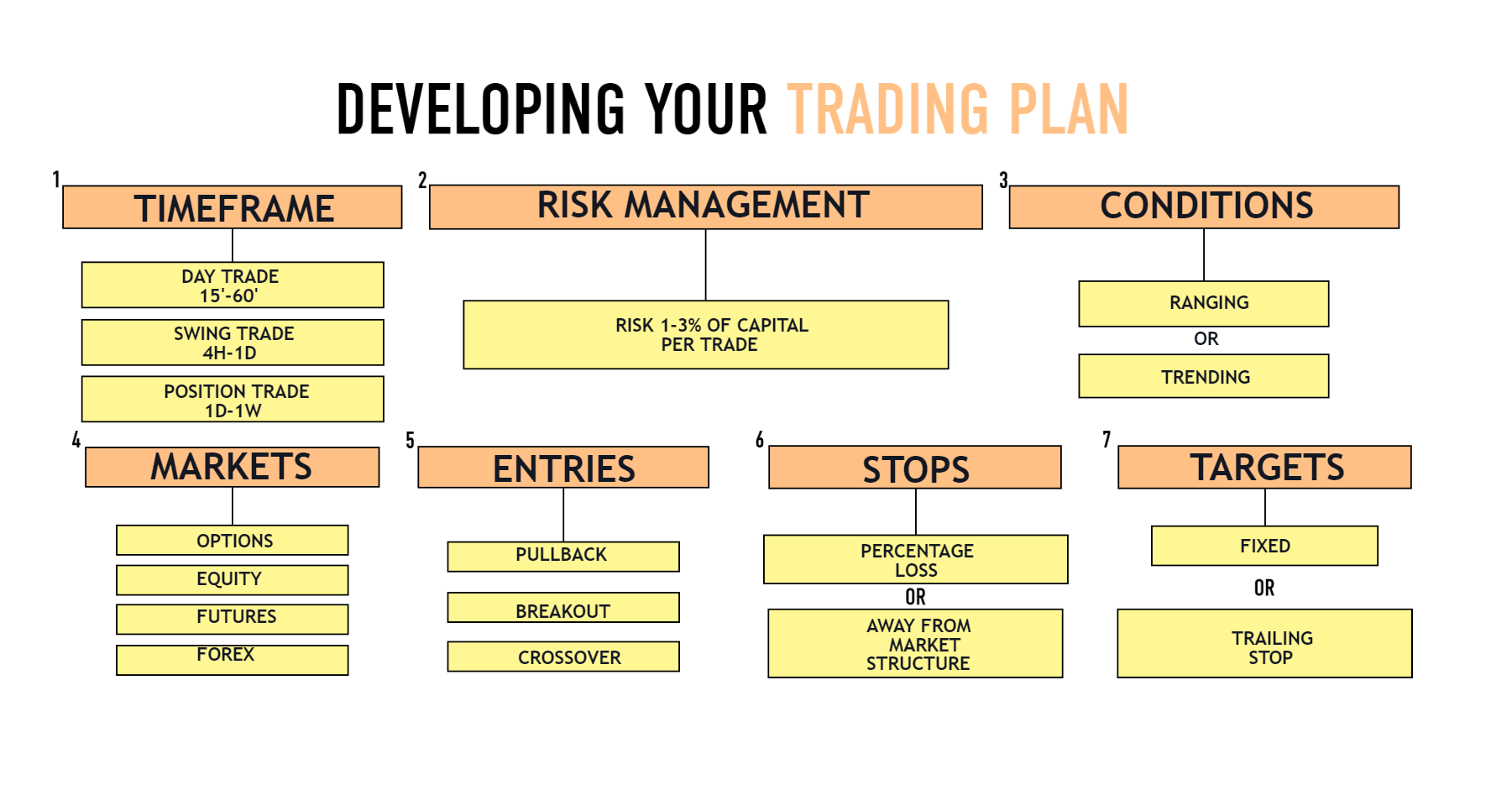

فرآیند طراحی استراتژی معاملاتی شامل مراحل زیر است:

– تعیین شرایط ورود و خروج: شناسایی شرایطی که تحت آنها باید وارد بازار شد یا از آن خارج شد. این شرایط میتواند شامل نقاط شکست (Breakout Points)، نقاط حمایت و مقاومت (Support and Resistance), و سیگنالهای شاخصهای تکنیکال باشد.

– تنظیم حجم معاملات: تعیین حجم مناسب معاملات بر اساس میزان سرمایه و سطح ریسک. استفاده از اصولی مانند Position Sizing و Risk Management برای کنترل میزان ریسک.

– تنظیم استاپلاس و تیکپروفیت: مشخص کردن حد ضرر (Stop-Loss) و هدف سود (Take-Profit) برای هر معامله.

2.2. پیادهسازی و آزمایش استراتژی

پس از طراحی استراتژی، پیادهسازی و آزمایش آن در محیطهای واقعی و شبیهسازیشده (Backtesting) ضروری است:

– آزمایش در محیطهای شبیهسازیشده: استفاده از دادههای تاریخی برای آزمایش استراتژی و بررسی عملکرد آن در شرایط مختلف بازار.

– تست در محیط واقعی: پیادهسازی استراتژی در حسابهای دمو و واقعی برای ارزیابی عملکرد آن در شرایط واقعی بازار.

– تحلیل نتایج: بررسی نتایج آزمونها برای شناسایی نقاط قوت و ضعف استراتژی و انجام اصلاحات لازم.

بخش سوم: بهینهسازی استراتژی معاملاتی

3.1. بهینهسازی پارامترهای استراتژی

برای بهبود عملکرد استراتژی، بهینهسازی پارامترها (Parameter Optimization) ضروری است:

– تنظیم پارامترهای شاخصها: تغییر پارامترهای شاخصهای تکنیکال مانند دوره زمانی Moving Averages یا محدوده RSI برای دستیابی به بهترین نتیجه.

– بررسی نتایج تغییرات: ارزیابی تأثیر تغییرات پارامترها بر عملکرد استراتژی و انتخاب بهترین ترکیب پارامترها.

3.2. مدیریت ریسک و پول

مدیریت ریسک و پول (Risk and Money Management) بخش کلیدی در بهینهسازی استراتژی معاملاتی است:

– تعیین حد ضرر و سود: تنظیم استاپلاس و تیکپروفیت مناسب برای کاهش ریسک و افزایش سودآوری.

– مدیریت سرمایه: استفاده از روشهایی مانند Kelly Criterion و Fixed Fractional Method برای مدیریت سرمایه و حجم معاملات.

3.3. پیگیری و ارزیابی عملکرد

پیگیری و ارزیابی مداوم عملکرد استراتژی (Performance Tracking and Evaluation) برای بهبود و بهینهسازی ضروری است:

– ثبت معاملات: ثبت تمامی معاملات و تحلیل آنها برای شناسایی الگوها و نقاط ضعف.

– تحلیل نتایج: بررسی عملکرد استراتژی بر اساس معیارهای تعیینشده و انجام تغییرات لازم برای بهبود.

بخش چهارم: نکات عملی برای طراحی استراتژی معاملاتی

4.1. انعطافپذیری و سازگاری

استراتژی معاملاتی باید انعطافپذیر و سازگار با شرایط مختلف بازار باشد:

– تطبیق با شرایط بازار: توانایی تغییر و سازگاری با تغییرات بازار و شرایط اقتصادی جدید.

– تست استراتژی در شرایط مختلف: ارزیابی عملکرد استراتژی در شرایط مختلف بازار مانند روند صعودی، نزولی و روند جانبی.

4.2. استفاده از تکنولوژی و ابزارهای معاملاتی

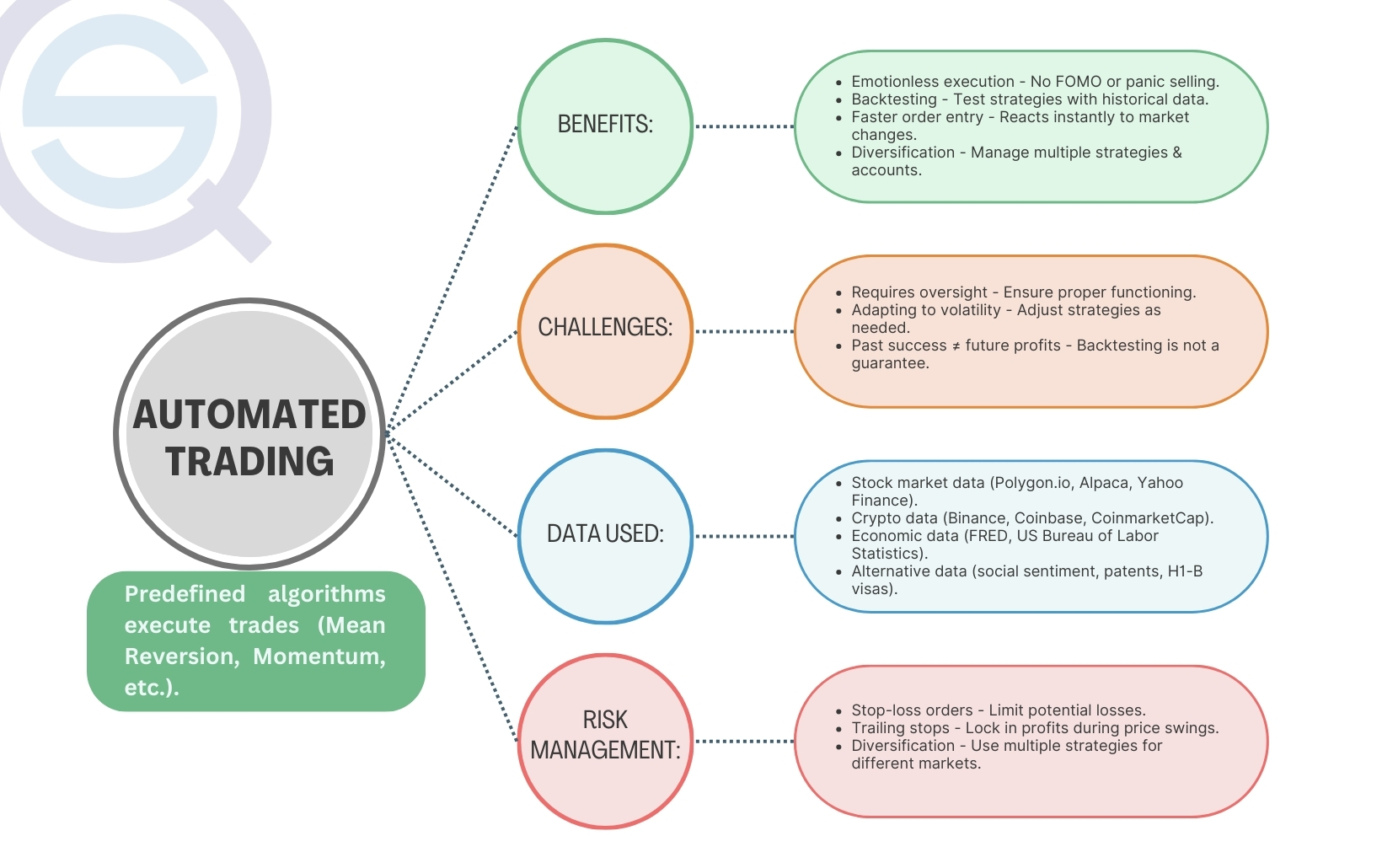

استفاده از تکنولوژی و ابزارهای معاملاتی (Trading Tools and Technology) میتواند به بهبود عملکرد استراتژی کمک کند:

– نرمافزارهای معاملاتی: استفاده از نرمافزارهای معاملاتی پیشرفته برای تحلیل بازار و اجرای معاملات.

– رباتهای معاملاتی: استفاده از رباتهای معاملاتی برای اجرای استراتژیها بهطور خودکار و کاهش خطای انسانی.

4.3. آموزش و یادگیری مداوم

آموزش و یادگیری مداوم (Continuous Learning and Education) برای طراحی و بهبود استراتژیهای معاملاتی ضروری است:

– دورههای آموزشی: شرکت در دورههای آموزشی و وبینارهای مرتبط با بازار فارکس و استراتژیهای معاملاتی.

– مطالعه منابع معتبر: مطالعه کتابها، مقالات و منابع معتبر در زمینه طراحی استراتژیهای معاملاتی و تحلیل بازار.

نتیجهگیری

طراحی استراتژی معاملاتی سودده در بازار فارکس نیازمند تحلیل دقیق بازار، انتخاب ابزارهای مناسب، و مدیریت ریسک مؤثر است. با استفاده از اصول طراحی، پیادهسازی و بهینهسازی استراتژی، معاملهگران میتوانند عملکرد خود را بهبود بخشند و به موفقیت پایدار در بازار فارکس دست یابند. پیگیری مداوم و یادگیری از تجربیات گذشته نیز به بهبود استراتژیهای معاملاتی و دستیابی به نتایج بهتر کمک میکند.

نظرات کاربران