نرخ بازده مورد نیاز (RRR) Required Rate of Return – عوامل کلیدی در تعیین حداقل بازده سرمایهگذاری

نرخ بازده مورد نیاز (RRR) Required Rate of Return – به عنوان یک سرمایهگذار، احتمالاً به این فکر کردهاید که برای ارزشگذاری بر روی پول و سرمایهگذاری خود، چه مقدار باید انتظار سود داشته باشید. در غیر این صورت، ممکن است پس از سرمایهگذاریهایی که چندان سودآور نبودهاند، احساس پشیمانی کنید. آگاهی از حداقل سودی که میتوانید بهطور سالیانه از یک سرمایهگذاری بهدست آورید، علاوه بر کمک به مدیریت ریسک، به شما اجازه میدهد تا تصمیمات آگاهانهتری بگیرید. اما چگونه میتوان حداقل سود برای یک سرمایهگذاری را محاسبه کرد؟ در اینجا نرخ بازده مورد نیاز (Required Rate of Return یا RRR) مطرح میشود. در این مطلب به تعریف RRR، اهمیت آن در سرمایهگذاری، کاربردها و محدودیتهای آن پرداخته خواهد شد. پس تا انتها با ما همراه باشید.

تعریف نرخ بازده مورد نیاز (RRR)

نرخ بازده مورد نیاز (RRR) حداقل سود قابل قبولی است که یک سرمایهگذار انتظار دارد از سرمایهگذاری خود کسب کند. اگر میزان سود یک سرمایهگذاری از این نرخ کمتر باشد، آن سرمایهگذاری بهعنوان گزینهای مناسب تلقی نخواهد شد. در واقع، RRR ابزاری برای مقایسه گزینههای موجود است که به سرمایهگذار کمک میکند تصمیم بگیرد پول خود را کجا سرمایهگذاری کند. این نرخ فقط برای سرمایهگذاران فردی نیست بلکه در امور مالی شرکتها نیز برای تجزیه و تحلیل سودآوری پروژههای سرمایهگذاری به کار میرود. بهطور کلی، پروژههای با ریسک بیشتر معمولاً دارای RRR بالاتری نسبت به پروژههای کمخطر هستند.

اهمیت نرخ بازده مورد نیاز در سرمایهگذاری

نرخ بازده مورد نیاز به سرمایهگذاران کمک میکند تا تصمیمات هوشمندانهتری اتخاذ کنند زیرا:

- فیلتر کردن گزینههای کمسود: با حذف گزینههای با بازده پایین، شما از سردرگمی نجات مییابید. فقط کافیست حداقل سود مورد انتظار خود را مشخص کنید و گزینههایی که زیر این حد قرار دارند را حذف کنید.

- مقایسه گزینههای موجود: پس از حذف گزینههای اضافی، میتوانید گزینههای باقیمانده را با هم مقایسه کنید و با توجه به RRR تصمیم بگیرید که آیا بازده بالای یک گزینه، ریسک آن را توجیه میکند یا خیر.

- مشخص کردن اهداف سرمایهگذاری: محاسبه RRR شما را وادار میکند تا اهداف سرمایهگذاریتان را مشخص کنید. آیا هدف شما افزایش ناگهانی سود است یا درآمد ثابت؟ این کار به شما در اتخاذ تصمیماتی که با نتایج دلخواهتان همسو باشد، کمک میکند.

- مدیریت تحمل ریسک: سرمایهگذارانی که تحمل ریسک کمتری دارند، RRR پایینتری انتخاب میکنند که آنها را به سمت سرمایهگذاریهای مطمئنتر هدایت میکند. بالعکس، سرمایهگذاران با تحمل ریسک بالا معمولاً RRR بالاتری را انتخاب میکنند.

نحوه محاسبه نرخ بازده مورد نیاز (RRR)

برای محاسبه RRR دو روش وجود دارد. با توجه به شرایط و اطلاعات در دسترس، میتوانید یکی از این روشها را انتخاب کنید:

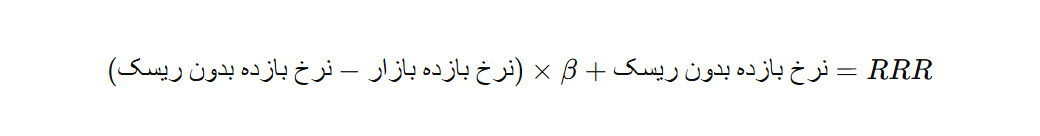

- مدل قیمتگذاری داراییهای سرمایه (CAPM):

این فرمول به شما کمک میکند تا بر اساس سطح ریسک سرمایهگذاری نسبت به بازار، تعیین کنید که چه مقدار بازده اضافی از یک سرمایهگذاری انتظار دارید. فرمول آن به شکل زیر است:

- نرخ بدون ریسک: بازده پایهای که میتوانید از سرمایهگذاری بدون ریسک مانند اوراق قرضه دولتی انتظار داشته باشید.

- بتا (Beta): ضریب بتا نشاندهنده ریسکپذیری سرمایهگذاری در مقایسه با کل بازار است.

- بازده بازار: برابر با بازده مورد انتظار کل بازار سهام.

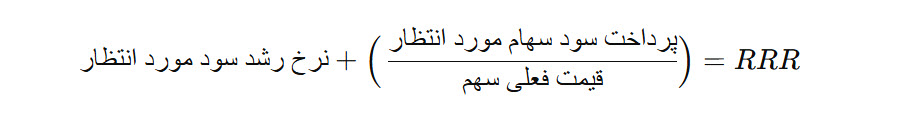

- مدل تنزیل سود سهام (DDM):

این مدل بر اساس تنزیل جریانهای نقدی آینده سود سهام بهدست میآید و فرض میکند که ارزش فعلی یک سهم برابر با ارزش فعلی سودهای تقسیمی آینده است:

- پرداخت سود سهام: مقداری که انتظار میرود شرکت به ازای هر سهم در دوره بعدی پرداخت کند.

- قیمت فعلی سهم: قیمت فعلی سهم در بازار.

- نرخ رشد سود مورد انتظار: نرخی که انتظار میرود سود سهام شرکت در طول زمان رشد کند.

توجه: این فرمولها سادهسازی شده هستند و بسته به روشهای محاسباتی خاص ممکن است تغییراتی در آنها ایجاد شود.

هنگام محاسبه نرخ بازده مورد نیاز (RRR) چه عواملی را باید در نظر بگیرید؟

نرخ بازده مورد نیاز (RRR) برای هر فرد و شرکتی با توجه به میزان ریسکپذیری، اهداف سرمایهگذاری و عوامل مختلف دیگر متفاوت است. برای اتخاذ تصمیمات آگاهانهتر در زمینه سرمایهگذاری، لازم است هنگام محاسبه RRR، عوامل زیر را در نظر بگیرید:

۱. تحمل ریسک

تحمل ریسک یکی از مهمترین عواملی است که باید در محاسبات RRR مورد توجه قرار گیرد. افرادی که تحمل ریسک بالایی دارند، معمولاً میتوانند RRR بالاتری را بپذیرند. به عبارت دیگر، این افراد میتوانند سرمایهگذاریهای پرریسکی را که بازده بیشتری ارائه میدهند، انتخاب کنند. برعکس، کسانی که تحمل ریسک کمتری دارند، به RRR پایینتری نیاز خواهند داشت تا احساس امنیت بیشتری کنند.

۲. بازه زمانی سرمایهگذاری

مدت زمانی که برای سرمایهگذاری در نظر دارید، تأثیر بسزایی در تعیین RRR دارد. سرمایهگذاریهای بلندمدت به دلیل ریسکها و عدم قطعیتهای بیشتر معمولاً نیاز به نرخ بازده بالاتری دارند. به عنوان مثال:

- سرمایهگذار با افق زمانی کوتاهمدت (مثلاً ۱ سال) ممکن است نیاز به RRR کمتری داشته باشد زیرا در این مدت، ریسکها و عدم قطعیتها کمتر است.

- سرمایهگذار با افق زمانی بلندمدت (مثلاً ۱۰ سال) احتمالاً به RRR بالاتری نیاز دارد زیرا در بلندمدت، عدم قطعیتها و ریسکهای بیشتری وجود دارد.

۳. اهداف سرمایهگذاری

اهداف شما از سرمایهگذاری نیز بر RRR تأثیر میگذارد. اگر هدف شما رسیدن به سود زیاد باشد، معمولاً به RRR بالاتری نیاز خواهید داشت. در حالی که اگر تمرکز شما بر درآمد ثابت باشد، ممکن است RRR کمتری مد نظر قرار دهید.

۴. تورم

تورم میتواند ارزش پول را در طول زمان کاهش دهد. به همین دلیل، برای جبران اثرات تورم، سرمایهگذاران معمولاً به RRR بالاتری نیاز دارند. بنابراین، در شرایط تورمی، RRR باید به میزان قابل توجهی افزایش یابد.

۵. نقدشوندگی

نقدشوندگی داراییها نیز در تعیین RRR مهم است. داراییهایی که به راحتی به پول نقد تبدیل نمیشوند، معمولاً به RRR بالاتری نیاز دارند تا ریسک کمتر نقدشوندگی جبران شود.

توجه به این عوامل و در نظر گرفتن جزئیات مرتبط با سرمایهگذاری میتواند به محاسبه دقیقتر RRR کمک کند و به تصمیمگیریهای بهتری منجر شود. البته باید به این نکته توجه کرد که این موارد تنها برخی از فاکتورهای مؤثر در محاسبه RRR هستند و عوامل دیگری مانند شرایط اقتصادی و بازار، سیاستهای دولتی، ریسکهای مربوط به نرخ ارز و روانشناسی بازار نیز تأثیرگذارند.

محدودیتهای نرخ بازده مورد نیاز

نرخ بازده مورد نیاز (RRR) یک ابزار ارزشمند برای سرمایهگذاران است، اما محدودیتهایی نیز دارد که باید در نظر گرفته شود. یکی از چالشهای RRR، تفاوت برداشت سرمایهگذاران از میزان ریسک است. ممکن است چیزی که یک سرمایهگذار به عنوان ریسک بالا در نظر میگیرد، برای سرمایهگذار دیگری قابل قبول باشد. همچنین، تکیه بر تخمینها برای محاسبه RRR میتواند مشکلساز باشد، زیرا این تخمینها میتوانند نادرست باشند و بر دقت محاسبات تأثیر بگذارند. علاوه بر این، RRR نمیتواند آینده را به طور دقیق پیشبینی کند، زیرا بر اساس دادههای گذشته تعیین میشود. به همین دلیل، رویدادهای غیرمنتظره و نوسانات بازار میتوانند محاسبات RRR را تحت تأثیر قرار دهند.

در این مطلب درباره معیاری صحبت کردیم که حداقل بازده قابل قبول برای سرمایهگذاری را نشان میدهد. با استفاده از RRR، سرمایهگذاران میتوانند تصمیم بگیرند که در کدام پروژه سرمایهگذاری کنند یا سهام کدام شرکت را خریداری نمایند. در نظر داشته باشید که RRR میتواند برای سرمایهگذاران با سطوح تحمل ریسک متفاوت، متفاوت باشد. با در نظر گرفتن عوامل مختلفی که بر RRR تأثیر میگذارند، میتوانید حداقل بازده قابل قبول را محاسبه کنید. اتخاذ یک استراتژی آگاهانه با در نظر گرفتن نقاط قوت و محدودیتهای RRR میتواند به شما کمک کند تا مسئولیت سرمایهگذاریهای خود را بر عهده بگیرید و به موفقیت مالی بلندمدت دست یابید.

نظرات کاربران