اهمیت تعیین حد ضرر در معاملات،کاهش ریسک و مدیریت زیان | درک خوشهبندی قیمتی در بازار بیتکوین

پس از صحبت با بسیاری از معاملهگران که در نقاط مختلف جهان با مشکلات مشابهی دست و پنجه نرم میکنند، متوجه شدم که اکثر آنها یک اشتباه رایج را مکرراً مرتکب میشوند: آنها حد ضرر تعیین نمیکنند.

وقتی از آنها دلیل این کار را پرسیدم، پاسخ معمول این بود که این معاملهگران بستن دستی موقعیتها را ایمنتر میدانند، و به این معنا است که اگر بازار در جهت مخالف حرکت کند، آنها بهتر میتوانند لحظه دقیق قطع ضرر را دنبال کنند.

در این مقاله، درباره این موضوع بحث میکنیم که چرا تعیین حد ضرر بسیار حیاتی است و چرا این اقدام مهمترین عنصر در موقعیت معاملاتی شماست.

حد ضرر چیست؟

بیایید ابتدا تعریف کنیم که حد ضرر چیست. منظور از حد ضرر، سطح قیمتی مشخصی است که در آن موقعیت معاملاتی خود را با ضرر میبندیم. برخلاف بستن دستی، حد ضرر باید (ترجیحاً) همان لحظهای که سفارش اجرا میشود تعیین گردد.

نمودار

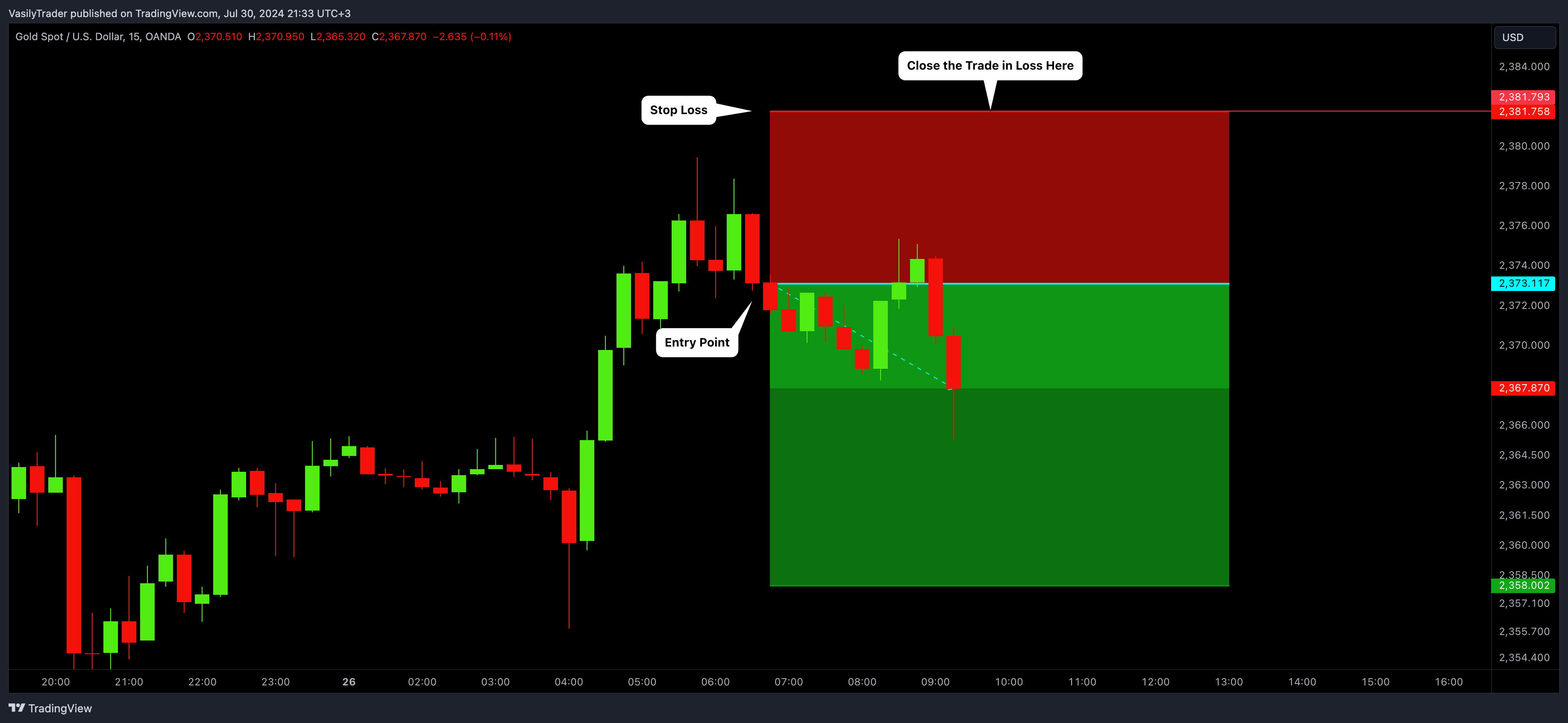

در نمودار بالا، من یک موقعیت فروش فعال روی طلا دارم.

سطح ورود من ۲۳۷۲ است و حد ضرر من ۲۳۸۱ است.

این بدان معناست که اگر قیمت افزایش یابد و به سطح ۲۳۸۱ برسد، موقعیت به طور خودکار با ضرر بسته میشود.

چرا به حد ضرر نیاز دارید؟

حد ضرر به ما این امکان را میدهد که ریسکها را در صورت حرکتهای نامطلوب محدود کنیم.

نمودار

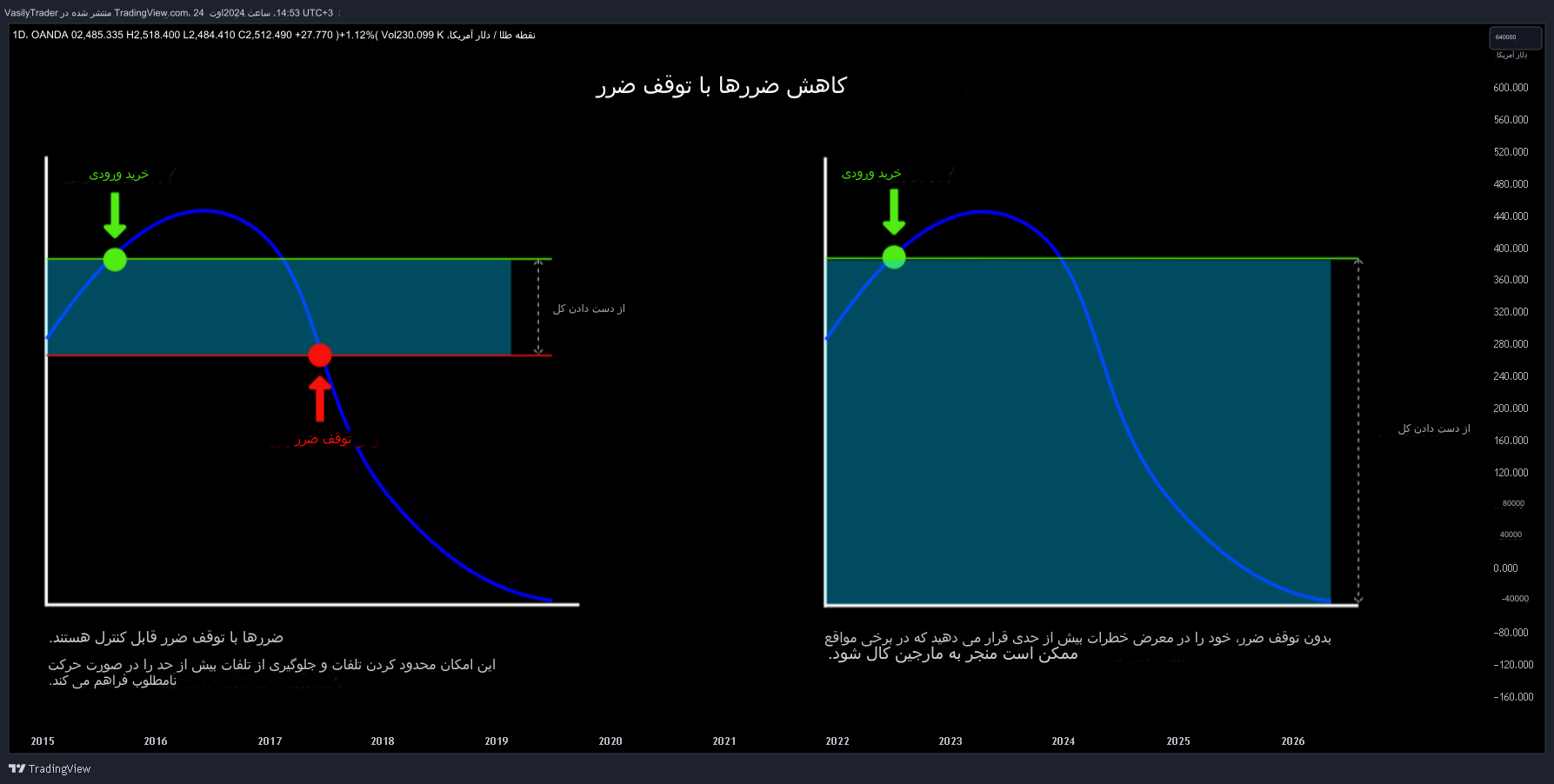

در نمودار بالا، دو سناریوی مشابه با نتایج منفی را نشان دادهایم: یکی با حد ضرر و دیگری بدون آن در جفتارز USDJPY.

در مثال سمت چپ، حد ضرر به جلوگیری از ریسک اضافی کمک کرد و ضرر را در ابتدای موج نزولی کاهش داد.

با این حال، در بستن دستی معامله، معاملهگران معمولاً موقعیتهای منفی را بسیار طولانیتر نگه میدارند و امید به بازگشت دارند.

در نگه داشتن یک معامله زیانده، احساسات دخالت میکنند. حرص و ترس معمولاً باعث تصمیمات غیرمنطقی میشوند.

پیروی از چنین استراتژیای، در سناریوی دوم باعث میشود که ضرر کلی ۶ برابر بزرگتر از ضرر در سناریوی دارای حد ضرر شود.

همیشه حد ضرر تعیین کنید!

حد ضرر نقطهای را مشخص میکند که شما در پیشبینیهای خود اشتباه کردهاید. با برنامهریزی معامله خود، باید از قبل چنین نقطهای را بدانید و هنگامی که به آن رسیدید، ضرر را قطع کنید.

هیچگاه بدون تعیین حد ضرر معامله نکنید.

درک خوشهبندی قیمتی در بازار بیتکوین

خوشهبندی قیمتی یک پدیده است که در آن برخی از سطوح قیمتی، به ویژه اعداد گرد، بیشتر در بازارهای مالی ظاهر میشوند. این مطالعه بر روی چگونگی وقوع خوشهبندی قیمتی در بازار بیتکوین تمرکز دارد و بینشهایی را ارائه میدهد که میتواند برای معاملهگران ارزشمند باشد.

روانشناسی پشت خوشهبندی قیمتی

یکی از دلایل اصلی خوشهبندی قیمتی در بازار بیتکوین، تأثیر روانشناختی اعداد گرد است. شرکتکنندگان بازار معمولاً قیمتهایی که به 0 یا 00 ختم میشوند را بهعنوان سطوح مهم در نظر میگیرند که این موضوع منجر به تمرکز سفارشات خرید و فروش در این سطوح میشود. این رفتار مختص بیتکوین نیست و در بازارهای مالی مختلف از جمله سهام و ارزهای خارجی نیز مشاهده شده است.

برای مثال، زمانی که قیمت بیتکوین به عدد گردی مانند 30,000 یا 50,000 دلار نزدیک میشود، معاملهگران ممکن است انتظار مقاومت یا حمایت قوی در این سطوح را داشته باشند. این انتظار میتواند منجر به افزایش فعالیتهای معاملاتی شده و باعث خوشهبندی قیمتها در این سطوح کلیدی شود. اهمیت روانشناختی این اعداد همچنین ممکن است باعث شود که معاملهگران دستورات توقف ضرر یا کسب سود خود را در این سطوح قرار دهند و در نتیجه اثر خوشهبندی تقویت شود.

یافتههای کلیدی از مطالعه

خوشهبندی در اطراف اعداد گرد: این مطالعه نشان میدهد که قیمتهای بیتکوین تمایل به خوشهبندی در اطراف اعداد گرد مانند 10,000، 20,000 یا 50,000 دلار دارند. این خوشهبندی عمدتاً به دلیل موانع روانی است، جایی که معاملهگران این اعداد گرد را بهعنوان سطوح قیمتی مهم در نظر میگیرند که منجر به تمرکز بیشتر فعالیتهای معاملاتی در این سطوح میشود.

تأثیر چارچوبهای زمانی: شدت خوشهبندی قیمتی به طور قابل توجهی با چارچوب زمانی تغییر میکند. در چارچوبهای زمانی کوتاهتر (مانند فواصل 1 دقیقه یا 15 دقیقه)، خوشهبندی قیمتی به دلیل تصادفی بودن حرکات قیمت کمتر مشهود است. با این حال، با طولانیتر شدن چارچوب زمانی (ساعتی یا روزانه)، اثر خوشهبندی آشکارتر میشود و نشان میدهد که معاملهگران ممکن است استراتژیهای خود را بر اساس این اعداد گرد در طول دورههای زمانی طولانیتر بنا کنند.

تفاوتهای بین قیمتهای باز، بالا و پایین: مطالعه همچنین تفاوتهایی در الگوهای خوشهبندی بین قیمتهای باز، بالا و پایین پیدا کرد. قیمتهای بالا تمایل دارند در اطراف اعداد 8، 9 و 0 خوشهبندی کنند، در حالی که قیمتهای پایین در اطراف اعداد 1، 2 و 0 خوشهبندی میشوند. قیمتهای باز معمولاً خوشهبندی کمتری نشان میدهند که نشان میدهد کمتر تحت تأثیر روانشناسی فوری بازار قرار دارند. این الگو نشان میدهد که معاملهگران باید به ویژه به قیمتهای بالا و پایین در طول جلسات معاملاتی توجه کنند، زیرا اینها بیشتر تمایل به خوشهبندی در اطراف سطوح کلیدی دارند.

قیمت بالا: بالاترین قیمتی است که بیتکوین در یک دوره زمانی مشخص (مثلاً در طول یک روز یا یک ساعت) به آن میرسد. مطالعه نشان داده است که قیمتهای بالا بیشتر در اطراف برخی اعداد گرد خوشهبندی میکنند، به ویژه اعداد که به 0 یا 9 ختم میشوند. بنابراین قیمتهای بالا اغلب در اعدادی مانند 10 دلار، 100 دلار، 1,000 دلار یا 9,999 دلار به پایان میرسند زیرا معاملهگران تمایل دارند به این اعداد گرد واکنش نشان دهند.

قیمت پایین: این قیمت پایینترین قیمتی است که بیتکوین در یک دوره زمانی مشخص به آن میرسد. مشابه با قیمتهای بالا، قیمتهای پایین نیز خوشهبندی میکنند، اما بیشتر در اطراف اعداد که به 0 و 1 ختم میشوند. بنابراین قیمتهای پایین ممکن است در اعدادی مانند 10 دلار، 1,001 دلار یا 5,001 دلار به پایان برسند.

چرا تفاوت وجود دارد؟

قیمتهای بالا تمایل دارند در اعدادی که به 0 یا 9 ختم میشوند خوشهبندی کنند زیرا این اعداد به عنوان نقاط توقف طبیعی برای معاملهگران احساس میشوند.

قیمتهای پایین نیز تمایل دارند در اعدادی که به 0 یا 1 ختم میشوند خوشهبندی کنند به دلایل مشابه.

تأثیر سطح قیمتی: این مطالعه نشان میدهد که رفتار خوشهبندی با سطح کلی قیمت بیتکوین تغییر میکند. در سطوح قیمتی پایینتر (بهعنوان مثال زیر 10,000 دلار)، خوشهبندی بیشتر در اطراف مضارب 5، مانند 25 دلار، 50 دلار یا 75 دلار اتفاق میافتد. با افزایش قیمت، اهمیت این افزایشهای کوچکتر کاهش یافته و خوشهبندی در اطراف اعداد گرد بزرگتر غالب میشود.

بینشهای کاربردی برای معاملهگران خردهفروشی

درک خوشهبندی قیمتی برای معاملهگران ضروری است، زیرا نوری بر رفتار شرکتکنندگان بازار به ویژه در اطراف سطوح قیمتی با اهمیت روانشناختی میاندازد. این بینشها میتوانند به معاملهگران کمک کنند تا پیشبینی کنند که بازار ممکن است در کجا با مقاومت یا حمایت روبرو شود و به آنها امکان میدهد تصمیمات بهتری بگیرند.

شناسایی سطوح کلیدی روانشناختی: معاملهگران خردهفروشی میتوانند با شناسایی و نظارت بر سطوح عدد گرد در قیمتهای بیتکوین مانند 10,000 دلار، 30,000 دلار یا 50,000 دلار از این مزایا بهرهمند شوند. این سطوح به احتمال زیاد به عنوان موانع روانشناختی عمل میکنند و منجر به افزایش فعالیتهای معاملاتی میشوند. درک این سطوح میتواند به معاملهگران کمک کند تا مناطق احتمالی حمایت یا مقاومت را پیشبینی کنند که در آن ممکن است بازگشت قیمت رخ دهد.

تنظیم استراتژیهای معاملاتی بر اساس چارچوب زمانی: این مطالعه نشان میدهد که اثربخشی استفاده از خوشهبندی قیمتی در استراتژیهای معاملاتی به چارچوب زمانی بستگی دارد. برای معاملهگران کوتاهمدت، خوشهبندی ممکن است کمتر قابل اعتماد باشد، اما برای کسانی که در چارچوبهای زمانی طولانیتر فعالیت میکنند، خوشهبندی در اطراف اعداد گرد میتواند سیگنالهای عملی برای نقاط ورود یا خروج ارائه دهد.

تمرکز بر قیمتهای بالا و پایین: معاملهگران خردهفروشی باید به خوشهبندی در قیمتهای بالا و پایین در طول جلسات معاملاتی توجه ویژهای داشته باشند. این قیمتها بیشتر تمایل به خوشهبندی دارند که نشاندهنده مناطقی است که معاملهگران ممکن است دستورات توقفضرر خود را در آنها قرار دهند یا در آنجا بازگشت قیمت ممکن است رخ دهد. با تطبیق معاملات خود با این خوشهها، معاملهگران میتوانند مدیریت ریسک خود را بهبود بخشند. به عنوان مثال، اگر در حال تعیین دستورات توقفضرر هستید، قرار دادن آنها درست فراتر از یک نقطه خوشهبندی میتواند به شما کمک کند تا از متوقف شدن زودهنگام توسط نوسانات عادی بازار جلوگیری کنید. به همین ترتیب، شناسایی خوشهها در قیمتهای بالا میتواند فرصتهای بهتری برای کسب سود ارائه دهد.

توجه به سطح کلی قیمت: سطحی که بیتکوین در آن معامله میشود نیز بر خوشهبندی تأثیر میگذارد. به عنوان مثال، هنگامی که قیمت بیتکوین در سطح پایینتری است، معاملهگران ممکن است با تمرکز بر سطوح قیمتی که به 5 یا 0 ختم میشوند، فرصتهای خوبی پیدا کنند. اما با افزایش قیمت بیتکوین، خوشهبندی بیشتر در اطراف اعداد گرد بزرگتر متمرکز میشود. تنظیم استراتژیهای معاملاتی با در نظر گرفتن سطح فعلی قیمت میتواند تصمیمگیری را بهبود بخشد.

خوشهبندی قیمتی در سطوح پایینتر (زیر 10 دلار):

در این سطوح خوشهبندی قابل توجهی در قیمتهایی که به 0 ختم میشوند وجود دارد، اما خوشهبندی قابل توجهی نیز در قیمتهایی که به 5 ختم میشوند به چشم میخورد که به عنوان مانع روانی در این سطوح پایینتر عمل میکند. قیمتهایی که به 50 ختم میشوند نیز به عنوان موانع روانشناختی مهم مشاهده میشوند. خوشهبندی در این سطوح در مقایسه با محدودههای قیمتی بالاتر ضعیفتر است، اما در برخی فواصل قابل توجه است.

خوشهبندی قیمتی در سطوح میانی (100 تا 1,000 دلار):

خوشهبندی در اطراف اعداد گرد مانند 00، 50 و 25 بیشتر متمرکز میشود. با افزایش قیمت، خوشهبندی در اطراف اعداد کوچکتر مانند 5 یا 10 کاهش مییابد. موانع روانشناختی بزرگتر مانند 100 و 500 به عنوان نقاط مهم خوشهبندی ظاهر میشوند.

خوشهبندی قیمتی در سطوح بالاتر (10,000 دلار و بالاتر):

در این سطوح قیمتی، خوشهبندی حتی بیشتر در اطراف اعداد گرد بزرگ مانند 10,000، 20,000 و غیره مشهود است. دو رقم آخر 00 بسیار بیشتر مشاهده میشوند و تقریباً هیچ خوشهبندی در اعدادی مانند 5 یا 1 دیده نمیشود. خوشهبندی در ارقام بزرگتر بسیار قوی میشود، با یک فرضیه مانع روانشناختی قوی.

خلاصهای از خوشهبندی در سطوح مختلف:

قیمتهای پایین (زیر 10 دلار): خوشهبندی در اعداد 5، 10، 50 و 100.

قیمتهای میانی (100 تا 1,000 دلار): خوشهبندی قوی در اطراف اعداد 00، 50 و 25.

قیمتهای بالا (10,000 دلار و بالاتر): خوشهبندی غالب در اطراف اعداد 00 و مضارب 1,000 (مثلاً 10,000، 20,000).

نتیجهگیری

خوشهبندی قیمتی فراتر از یک مفهوم آکادمیک است؛ این یک ابزار عملی است که میتواند استراتژی معاملاتی شما را به طور قابل توجهی تقویت کند. با درک اینکه قیمتها تمایل به خوشهبندی در اطراف سطوح روانشناختی دارند، تطبیق رویکرد خود بر اساس چارچوبهای زمانی و شناخت تأثیر سطح قیمتی بیتکوین، میتوانید تصمیمات معاملاتی آگاهانهتری بگیرید. با ادغام این بینشها در برنامه معاملاتی خود، نه تنها استراتژی خود را با رفتار بازار گستردهتر هماهنگ میکنید، بلکه خود را در موقعیتی قرار میدهید که از حرکات کلیدی قیمت بهرهمند شوید. چه یک معاملهگر با تجربه باشید و چه تازه شروع کردهاید، دانش خوشهبندی قیمتی میتواند به شما کمک کند تا بازار نوسانی بیتکوین را با اطمینان و دقت بیشتری مدیریت کنید.

نظرات کاربران